Помимо действий США в денежно-кредитной сфере, напряжение перед летом было подогрето объявлением новых данных по торговле: Профицит торгового баланса Китая вырос в октябре с $16,9 млрд до $27,1 млрд, что стало одним из самых больших увеличений, зафиксированных Китаем за один месяц, и вторым по величине показателем за год, что оказало новое давление на Пекин. Китайские политики неизбежно пытались отвлечь внимание, указывая на действия ФРС. А Япония объявила о 24-процентном росте профицита счета текущих операций.

Германия, Япония и Китай образовали мощный блок, выступивший против призыва США к G20 ограничить профицит и дефицит счета текущих операций 4 процентами ВВП. Йошихико Нода, министр финансов Японии, сказал, что у каждой страны "свои обстоятельства". На тот момент прогнозировалось, что профицит Японии составит 3,1 процента ВВП за год, по сравнению с 4,7 процента Китая и 6,1 процента Германии (эти оценки оказались слишком высокими для Китая и Германии: в итоге цифры составили 3,9 и 5,7 процента). В Европе реакция на G20 была омрачена обвинениями в том, что Германия толкает Еврозону в еще более глубокий кризис, в частности, обвинениями в том, что Ирландия опрокидывается в финансовую пропасть. Бюджетно-налоговая политика стала ящиком для разжигания международной напряженности.

Именно разочарование в традиционной многосторонности и ее ограничениях заставило Китай переосмыслить свое взаимодействие с миром и продвигать институциональные рамки глобализации иного рода. Новый лидер, Си Цзиньпин, дал сигнал о самом решительном разрыве с тридцатилетней стратегией Китая по работе в рамках системы. В 2013 году, посетив Астану в Казахстане, он объявил о первой части того, что станет инициативой "Пояс и путь": инициатива по созданию инфраструктуры для наземной глобализации ("Пояс"), чтобы привлечь территории в центре Евразийского континента, которые были в центре старого Шелкового пути. Позже, в Индонезии, он объяснит океанический эквивалент ("Путь"). Возникла бы новая геополитика. Выражаясь поэтической терминологией, в Астане он объяснил, что "почти мог слышать колокольчики верблюдов, перекликающиеся в горах, и видеть клубы дыма, поднимающиеся из пустыни". Си хотел создать новую валютную систему, построенную на основе предыдущего сотрудничества между Россией и Китаем. Что-то новое должно было занять место старой долларовой системы. Как сказал Си, цитируя казахского поэта и провидца XIX века Абая Кунанбаева (Абай Кунанбайулы), «Мир подобен океану, а наше время - сильному ветру. Волны спереди - это старший брат, а сзади - младший. Подгоняемые ветром, волны сзади постоянно давят на волны впереди». Новая волна глобализации била по старой американской конструкции.

Денежно-кредитная политика

Скоординированная фискальная экспансия потерпела неудачу; многосторонний подход ушел в песок; все, что оставалось, - это монетарные действия. В ставшей знаменитой фразе глава Федеральной резервной системы Джереми Стайн объяснил, что деньги попали во все щели. Это выглядело не так точно, как фискальные меры, где определение бенефициаров вызывало отпор. Однако именно эта особенность оказалась долгосрочной проблемой: заполнение трещин означало рост цен на активы, что, конечно же, имело последствия для перераспределения как внутри страны, так и на международном уровне. Центральные банки стран, которые иногда называли "большой четверкой" - США, Еврозоны, Японии и Великобритании - начали действовать очень похожим образом: но явной координации не требовалось. Вместо этого ФРС установила конкретную модель, заимствованную из японской реакции на недомогание этой страны в начале 2000-х годов, которая, в свою очередь, могла просто имитироваться в других частях мира, включая Японию. Одна из поразительных особенностей заключалась в том, что новые монетарные режимы имели некоторую протекционистскую направленность, поскольку ожидалось, что они приведут к обесцениванию валюты и, следовательно, к выигрышу для экспортеров и занятости в обрабатывающей промышленности.

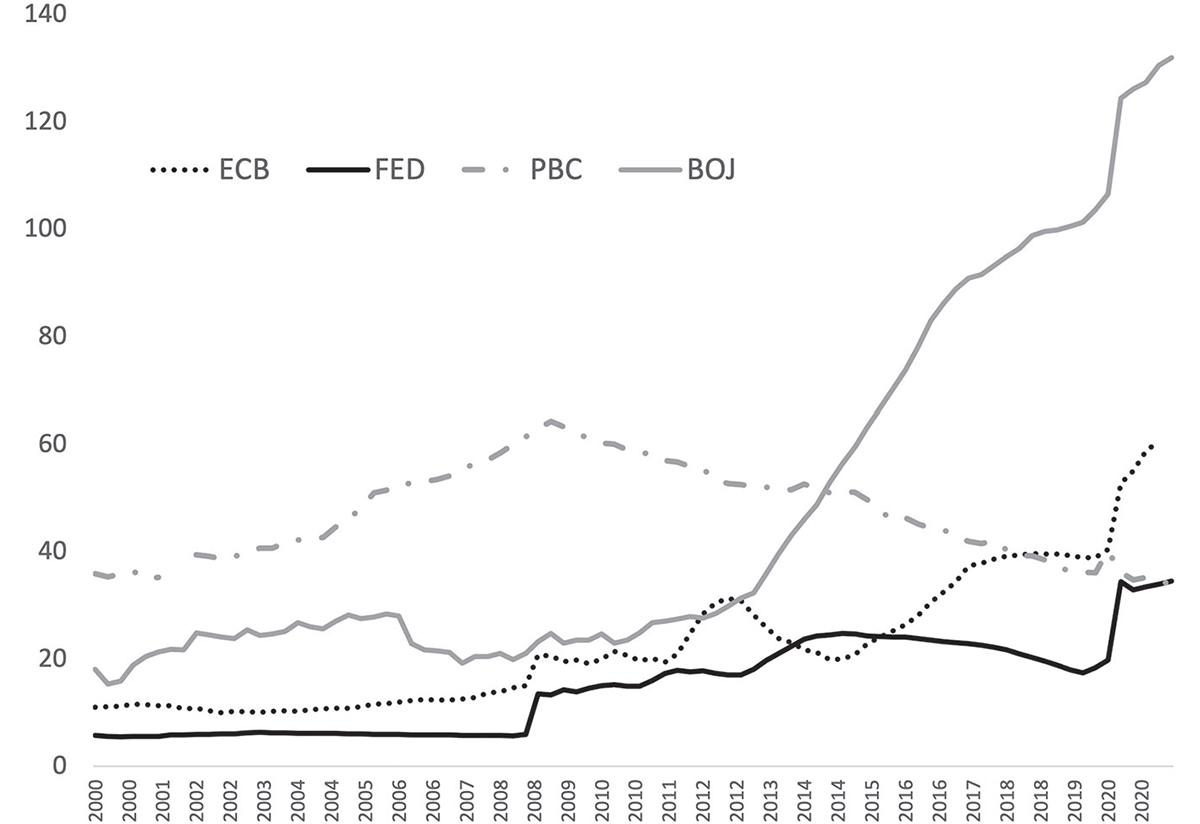

После марта 2001 года, когда японская экономика находилась в состоянии рецессии, а цены падали быстрее, чем раньше, Банк Японии (BOJ) снизил свою политическую ставку до нуля. Одновременно с этим шагом BOJ объявил о проведении "политики количественного смягчения", построенной на трех столпах: во-первых, сделать операционной целью непогашенные остатки на счетах финансовых учреждений в BOJ; во-вторых, придерживаться новой политики до тех пор, пока основной индекс потребительских цен (за исключением цен на продукты питания) не перестанет падать; и, в-третьих, увеличить объем покупок долгосрочных японских государственных облигаций. В начале эксперимента бросался в глаза резкий рост М1 - денежной массы , которая включает в себя векселя и депозиты до востребования, но не более широкое определение денег, включающее срочные депозиты и паевые фонды денежного рынка. Во время Великой рецессии Япония вернулась к этому подходу в значительно расширенном варианте после 2012 года, который получил популярное название "Абэномика", призванная обратить вспять два десятилетия дефляции посредством "агрессивной денежно-кредитной политики" при одновременном поддержании фискальной дисциплины и стимулировании политики роста. Япония была, безусловно, самой агрессивной страной в ответ на кризис, расширив свою программу покупки активов.

Рисунок 6.2. Покупки активов центральными банками Китая (PCB), Японии (BOJ), Еврозоны (ECB) и США (FED) (Источник: Yardeni Research, Inc.)

Впервые ФРС объявила о масштабных покупках долгосрочных активов в ноябре 2008 года. Она собиралась купить на 600 миллиардов долларов облигации агентств и ипотечные ценные бумаги агентств (MBS). Это действие было явно направлено на "снижение стоимости и повышение доступности кредитов для покупки домов". На своем следующем заседании в декабре 2008 года Федеральный комитет по открытым рынкам опубликовал заявление, в котором целевой уровень ставки по федеральным фондам был снижен до нижнего предела, который, по его мнению, составляет 0 -0,25 процента. В марте 2009 года ФРС расширила программу покупки активов до "до" $1,75 трлн, включая покупку на $1,25 трлн MBS, $200 млрд агентского долга и $300 млрд казначейских облигаций. Цель этих действий, которые впоследствии стали известны как Количественное смягчение 1 (QE1), была сформулирована более широко: "помочь улучшить условия на частных кредитных рынках". Общий объем закупок в рамках QE1 был эквивалентен 12 процентам ВВП. Кроме того, в декабре 2008 года в программных заявлениях ФРС стали появляться прямые ссылки на вероятный путь процентной ставки по федеральным фондам, что получило название "прогнозное руководство".

Эти меры были явно мотивированы невозможностью вывести процентные ставки глубоко на отрицательную территорию, которую рекомендовали бы стандартные модели, учитывая объем экономического провисания. На заседании FOMC в марте 2009 года моделирование показало, что оптимальный путь денежно-кредитной политики должен был привести к невозможному уровню процентной ставки (ставка по федеральным фондам) в минус 6 процентов. Программа покупки активов QE1 на сумму 1,75 триллиона долларов была призвана заменить резкое, но невозможное снижение учетной ставки.

В ноябре 2010 года ФРС объявила о дополнительных мерах (QE2), предусматривающих покупку долгосрочных казначейских ценных бумаг на сумму 600 миллиардов долларов США, что составит 4 процента ВВП и будет завершено к июню 2011 года. В сентябре 2011 года ФРС перешла на новую территорию, начав так называемую "Операцию Твист", или Программу продления сроков погашения (MEP), продавая краткосрочные бумаги и покупая более долгосрочные ценные бумаги с целью повышения аппетита к риску и снижения стоимости долгосрочных займов. В частности, ФРС первоначально предложила купить казначейские ценные бумаги со сроком погашения более шести лет на сумму 400 млрд долларов США и продать такое же количество ценных бумаг со сроком погашения менее трех лет, причем реализация программы должна была осуществляться в течение девяти месяцев. В июне 2012 года ФРС продлила программу до конца 2012 года, таким образом, в итоге с рынка было изъято долгосрочных ценных бумаг на сумму 667 миллиардов долларов (или 4 процента ВВП). К тому времени доходность десятилетних казначейских облигаций упала до 200-летнего минимума, а рынок жилья получил значительный стимул. ФРС также объявила, что сохранит ставку по федеральным фондам на текущем низком уровне до 2014 года.

QE3 началась еще до завершения операции "Твист". В сентябре 2012 года ФРС приняла решение о начале покупок MBS на сумму 40 млрд долларов в месяц без установленной даты окончания. В декабре 2012 года ФРС решила продолжить покупки казначейских ценных бумаг в размере 45 млрд долларов США в месяц на неопределенный срок и прекратить распродажу более краткосрочных казначейских ценных бумаг. Только в декабре 2013 года ФРС снизила темпы покупок до 35 млрд долларов США по MBS и 40 млрд долларов США по более долгосрочным казначейским облигациям в месяц, и в дальнейшем сокращала темпы покупок до окончания программы в октябре 2014 года. В целом, объем покупок ФРС в рамках QE3 составил 1,5 триллиона долларов казначейских долговых обязательств и MBS, или 9 процентов ВВП.

Наиболее правдоподобные эмпирические оценки показывают, что покупки на сумму около 300 миллиардов долларов (1,5 процента ВВП) должны дать эффект, примерно эквивалентный снижению учетной ставки на 0,25 процентных пункта. Покупки были призваны подстегнуть экономический рост, но восстановление оставалось удручающе вялым, медленнее, чем предыдущие восстановления после рецессии. Основной эффект, неизбежный, поскольку денежно-кредитная политика проводилась через покупку активов, заключался в общем росте цен на активы. В результате бум цен на активы, характерный для так называемого Великого умеренного периода 2001-2007 годов, продолжился, и стоимость акций и недвижимости значительно выросла, особенно в крупных мировых центрах. При этом возник политически опасный побочный эффект, который, как оказалось, привел к росту неравенства богатства во многих странах.