Налогооблагаемая база по налогу на прибыль составит 25 000 руб.

Налог на прибыль составит: (25 000 руб. х 24 %): 100 % = 6 000 руб.

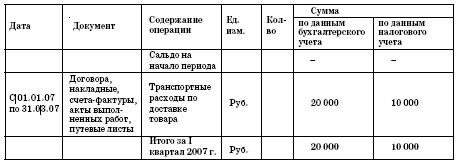

На предприятии был заведен регистр налогового учета и сделаны следующие записи:

Журнал налогового учета

транспортных расходов, приходящихся на реализованные

и оставшиеся товары за I квартал 2007 года

В учете ООО «Центральный Универмаг»:

ДЕБЕТ 41 КРЕДИТ 60

– 200 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – расходы по доставке товара включены в стоимость товара;

ДЕБЕТ 60 КРЕДИТ 51

– 220 000 руб. – оплачены поставщикам приобретенные товары и расходы по доставке.

Показатели реализации и налоговые обязательства ООО «Центральный Универмаг» по осуществленной реализации составят:

Суммовой остаток товара на конец периода: (200 000 руб. Ч 50 %): 100 % = = 100 000 руб.

Соответственно реализовано товара на сумму 200 000 руб. – 100 000 руб. = = 100 000 руб.

Поучаем следующий результат от реализации:

135 003 руб. -110 000 руб. = 25 003 руб.,

где 135 003 руб. – продажная цена реализованных товаров без НДС (110 000 руб. Ч 1,2273),

110 000 руб. – покупная цена реализованных товаров без НДС с учетом транспортных расходов.

Разница в финансовых результатах в 3 руб. возникла из-за округления процентного размера наценки и не является существенной в данном примере.

Налог на прибыль составит: (25 003 руб. Ч 24 %): 100 % = 6 001 руб.

На основе рассмотренного примера видно, что применение того или иного метода списания транспортных расходов приводит к получению одинакового финансового результата. Однако включение транспортных расходов в стоимость товара позволяет облегчить учет, так как, увеличив на их величину стоимость товара, бухгалтер может позволить себе «забыть» о них и больше не возвращаться к этим суммам независимо от времени нахождения остатков данного товара в организации, в то время как при использовании другого способа для расчета сумм налога на прибыль придется постоянно до момента полной реализации составлять расчет списания транспортных расходов на реализованные и оставшиеся товары.

Типовыми рекомендациями по организации бухучета малых предприятий счет 42 «Торговая наценка» не предусмотрен, однако он может играть достаточно важную учетную роль на предприятии, что не позволяет обойти его вниманием.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организации, осуществляющей розничную торговлю, разрешается производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок).

В этом случае предприятия и используют счет 42 «Торговая наценка», который и предназначен для обобщения информации о торговых наценках (скидках, накидках) на товары в организациях, осуществляющих розничную торговлю, если их учет ведется по продажным ценам.

Метод оценки товаров должен быть оговорен в приказе об учетной политике предприятия.

Выписка из Приказа об учетной политике предприятия.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Оценка товаров производится по продажной стоимости с использованием счета 42 «Торговая наценка».

Каждый из принятых способов оценки товара имеет свои особенности отражения.

ПРИМЕР

Два предприятия приобрели партии товара на сумму 100 000 руб. без НДС. Наценка на данный вид товара на предприятии составляет 30 %. Предприятие 1 использует счет 42 «Торговая наценка», а Предприятие 2 – нет.

Отражение у Предприятия 1:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 41 КРЕДИТ 42

– 30 000 руб. – сделана наценка на приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара;

Отражение у Предприятия 2:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара.

При этом у Предприятия 2 наценка на поступивший товар не отражается в бухгалтерском учете. В этом случае сумма скидок (накидок) и разниц учитывается в аналитическом учете предприятия.

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее: Выписка из Приказа об учетной политике предприятия:

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Оценка товаров производится по покупной цене.

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включаются в цену приобретения этих товаров.

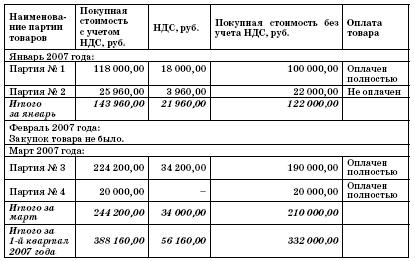

ООО «Юность» с января по март 2007 года приобрело следующие партии товаров:

В учете малого предприятия сделаны следующие бухгалтерские проводки. Январь 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходованы товары партии № 1;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 18 000 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 18 000 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 1;

ДЕБЕТ 41 КРЕДИТ 60

– 22 000 руб. – оприходованы товары партии № 2;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 3 960 руб. – учтен НДС по приобретенным товарам партии № 2 на основании предоставленных поставщиком счетов-фактур.

ДЕБЕТ 60 КРЕДИТ 51

– 118 000 руб. – оплачено поставщику за приобретенные товары партии № 1;

Март 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 190 000 руб. – оприходованы товары партии № 3;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 34 200 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 34 200 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 3;

ДЕБЕТ 60 КРЕДИТ 51

– 224 200 руб. – оплачено поставщику за приобретенные товары партии № 3;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – оприходованы товары партии № 4;

ДЕБЕТ 60 КРЕДИТ 51