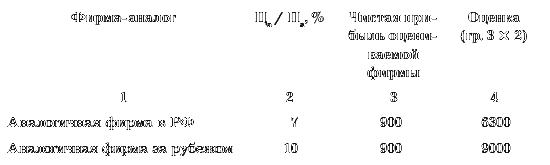

Таблица 16. Расчет стоимости фирмы «А» методом рыночных сравнений, тыс. у. е.

Практический опыт применения данных методов в странах со стабильной рыночной системой показывает, что наиболее точной является оценка по методу дисконтирования денежного потока. В современных российских условиях в период перехода к рыночным отношениям, характеризующимся дестабилизацией цен, ненадежностью экономических прогнозов, применение этих методов оценки фирм затруднительно. Однако по мере стабилизации экономики эти методы все больше будут входить в практику.

Определение стоимости гудвилла вытекает из его расчета как разницы между ценой покупки фирмы, определяемой соответствующим контрактом, и ценой ее чистых активов (т. е. суммарных активов за вычетом суммарных обязательств). Стоимость активов и обязательств устанавливается на основе бухгалтерской отчетности фирмы. Что касается цены покупки фирмы, то ее объективная оценка дается исходя из определения гудвилла как способности компании извлечь в будущие периоды большую прибыль, чем прибыль, обычно приносимую активами и аналогичными активами, находящимися в ее распоряжении. Таким образом, установление количественных размеров гудвилла непосредственно связано с оценкой доходов компании. Оценка гудвилла осуществляется в несколько этапов.

Этап 1. Определение будущих периодов. В бухгалтерской практике наиболее надежным методом оценки будущих прибылей считается экстраполяция на будущие периоды их динамики за прошлые периоды. В простейшем случае для этого берется отчетность компании на последние три-пять лет и выводится среднее арифметическое из суммы прибылей за эти периоды. Возможно также и использование более сложных экономико-статистических методов, например экстраполяции тенденций прошлых периодов на будущие методом наименьших квадратов.

Этап 2. Определение уровня прибыльности, нормального для данной отрасли. В этих целях берутся среднеотраслевые показатели прибыльности на основе данных отчетности компаний или авторитетных статистических публикаций. Прибыльность определяется как отношение прибыли к балансовой стоимости активов в среднем по компаниям отрасли.

Этап 3. Определение гипотетической прибыли покупаемой фирмы при нормальном уровне прибыльности осуществляется посредством умножения балансовой стоимости активов данной фирмы на среднеотраслевой уровень прибыльности.

Этап 4. Определение превышения расчетной прибыли данной фирмы над расчетным гипотетическим уровнем ее прибыли в следующем учетном периоде. Исходя из знаний, определенных на основе данных прошлых периодов доходности фирмы и стоимости ее активов, оценочный показатель ее прибыли в следующем учетном периоде рассчитывается посредством перемножения этих двух величин. Из этой величины вычитается гипотетический доход, определенный на третьем этапе. Безусловно, при определении цены покупки фирмы присутствует значительный элемент субъективизма, объясняемый, скажем, таким фактором, как искусство ее продавцов и покупателей вести деловые переговоры.

Этап 5. Расчет гудвилла, по сути, является количественным отражением того обстоятельства, что он определяется превышением прибылей компании над нормальным уровнем. Размер превышения за период был выявлен на четвертом этапе. Важно, в течение скольких лет (периодов) будет сохраняться это превышение. Данный показатель определяется длительностью действия факторов, определяющих наличие гудвилла, и может составлять период от нескольких лет (допустим, эти несколько лет понадобятся конкурентам компании, чтобы самостоятельно разработать используемую ею секретную технологию) до бесконечности (как в случае, когда компания владеет участком земли в центре Москвы или Манхэттена). Зная размер превышения прибылей компании над нормальным уровнем, оценочное число лет, в течение которых оно будет сохраняться, можно рассчитать и сам гудвилл как нынешнюю стоимость превышения прибылей над нормальным уровнем в течение нескольких периодов.

Выбор размера ставки дисконтирования зависит от конкретных обстоятельств и определяется прежде всего степенью риска потери гудвилла. При отсутствии (реальном или гипотетическом) риска потери гудвилла ставка дисконтирования берется равной рыночной ставке процента. При появлении риска она начинает возрастать пропорционально его вероятности.

Стандартами GAAP предписывается, чтобы приобретенный гудвилл амортизировался в течение срока его полезного использования, который не должен превышать 40 лет. Это обусловлено необходимостью затрат и доходов по периодам.

Такой метод учета гудвилла, конечно, является весьма условным. Компания амортизирует приобретенный на стороне гудвилл, в то время как ее затраты на создание гудвилла собственными усилиями относятся к затратам периода. Кроме того, сам срок жизни гудвилла часто крайне сложно определить. Тем не менее этот срок служит неким паллиативным решением задачи использования единообразного метода учета обесценения гудвилла.

При определенных обстоятельствах гудвилл может иметь не только положительную, но и отрицательную величину. Это происходит, когда стоимость активов приобретенной фирмы превышает цену, за которую она была куплена. Такие ситуации весьма редки, но тем не менее имеют место, когда у продавца нет возможности продать активы принадлежащей ему фирмы по частям.

Учет отрицательного гудвилла осуществляется следующим образом. Его сумма распределяется пропорционально на стоимость основных средств фирмы, за исключением долгосрочных инвестиций в ценные бумаги. Если после этого стоимость основных средств снижается до нуля, а часть отрицательного гудвилла сохраняется, то эта часть должна рассматриваться в качестве кредита, перенесенного на будущие периоды, и амортизироваться в течение периода его полезного использования. Метод амортизации должен указываться в приложении к финансовой отчетности.

Важный фактор, который необходимо учитывать при оценке гудвилла, основывается на «силовой» теории гудвилла. Это основывается на том, что прибыли, накапливаемые фирмой за счет обладания гудвиллом, в какой-то момент времени будут терять силу и постепенно замещаться прибылями, накапливаемыми за счет нового гудвилла, созданного позже. Таким образом, старый гудвилл постепенно исчезает или теряет силу и постепенно создается новый гудвилл. Следовательно, у фирмы гудвилл может существовать всегда, но очень редко он будет иметь одинаковую стоимость или состоять из одних и тех же элементов.

Задача бухгалтера не обязательно состоит в том, чтобы найти «истинную» цифру, которая могла бы быть подтверждена тем или иным способом, а как раз в том, чтобы найти «приемлемую» цифру, которую участники сделки приняли бы за основу соглашения. В отдельных отраслях торговли, промышленности и профессиях эти методы, хотя не обязательно «истинные», зачастую принимаются за основу переговоров.

На предприятиях розничной торговли различных типов принято оценивать гудвилл по среднедневному объему продаж за последний год, умноженному на определенный коэффициент. Этот коэффициент будет, конечно, различен для различных типов предприятий и часто постепенно меняется в одинаковых пропорциях.

Во многих профессиональных фирмах, таких как аудиторские фирмы, принято оценивать гудвилл как общую сумму гонораров за год, умноженную на оговоренную цифру, представляющую собой количество лет. Например, то, что называется двухлетней покупкой фирмы с общей суммой гонораров в 10 000 у. е. в год, означает: гудвилл равен 20 000 у. е. (2 · 10 000).

Основой для определения гудвилла может являться также чистая средняя годовая прибыль за указанное число прошедших лет, умноженная на согласованное число или сверхприбыльную основу. Например, предприниматель владеет фирмой, приносящей ему ежегодно 5000 у. е. чистой прибыли. Его капитал, вложенный в дело, равняется 10 000 у. е. Если бы он вложил его в какое-либо дело, с такой же степенью риска он мог бы рассчитывать на 5 %-ный доход в год. Вместо работы на себя он мог бы работать где-либо, получая ежегодное жалованье в 2000 у. е. Тогда годовая сверхприбыль составит 2500 у. е.: чистая годовая прибыль (5000 у. е.) минус вознаграждение за такую же работу (200 у. е.) и минус проценты на инвестированный капитал (5 % от 10 000 у. е. = 500 у. е.).