В XIX столетии словосочетание «Центральный банк» обозначало столичный банк, которому принадлежала монополия эмиссии банкнот национальной валюты. Время от времени эти банки оказывали элементарную взаимную поддержку друг другу. Такой случай имел место в 1825 году, когда французы помогли Банку Англии с обменом золота на серебро в связи с возникновением спроса на золото в Лондоне; англичане ответили встречной услугой в 1860 году, когда Банк Франции был в кризисном положении. Но подобные случаи взаимной помощи были редки, не разглашались и, конечно, не могут рассматриваться как часть официальных обязанностей центральных банков. Создатели Федеральной резервной системы США в 1913 году были вдохновлены той же моделью.

Все это изменилось после бреттон-вудского соглашения, которое зафиксировало структуру мирового политического порядка после Второй мировой войны. Теперь у центральных банков более сложные задачи.

Они выступают в роли «пожарных», или спасателей, при возникновении чрезвычайных обстоятельств — всякий раз, когда отдельный банк или банковская система в целом испытывает трудности. Профессионалы называют это соответственно «кредитором последней инстанции» и «системой управления рисками».

Они несут окончательную ответственность за уровень инфляции в стране. В течение последних десятилетий эта задача наиболее широко доводилась до широкой публики как основная функция банка.

Они контролируют инфляцию посредством различных механизмов, влияющих на количество денег, которые банковская система может создавать. Они не дают прямых распоряжений относительно состояния уровня инфляции, но направляют «сигналы» — распоряжения об изменении ключевых процентных ставок, о покупках и продажах правительственных облигаций (это называется «сделки открытого рынка») и валют на международных валютных биржах («интервенции»).

Центральные банки кажутся обычными — ведь они тоже кредитные учреждения, — но их клиентами являются банки той страны, для которой они регулируют платежи.

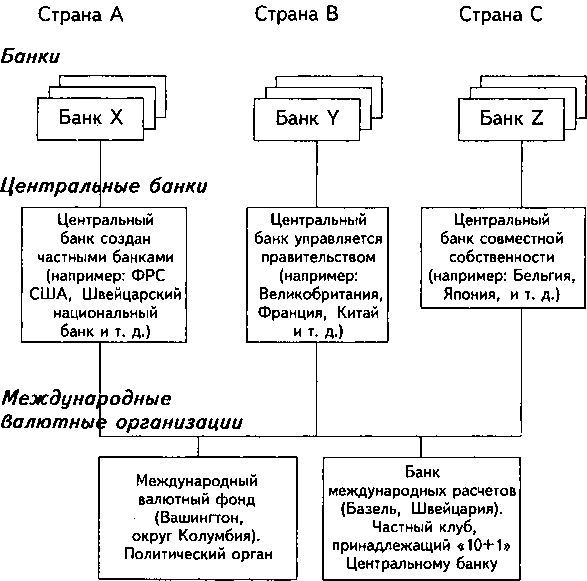

Диаграмма, приведенная на рис. 5, показывает «генеалогическое древо», или отношения между главными игроками мировой валютной системы. Мы видим, что в мире сформировалась своего рода перевернутая пирамида с тысячами коммерческих банков на вершине, слоем из 170 центральных банков в середине (дополнительно сгруппированных здесь в три типа — согласно тому, кто ими владеет) и двумя высшими международными организациями в основании.

Рис. 5. Организационная структура международной валютной системы

Я поместил банки каждой страны на вершину диаграммы, поскольку они служат отправной точкой в пути кредитования денег. Центральные банки были первоначально только их поддержкой, их «огнетушителями» на случай неприятностей. До 1936 года почти все центральные банки непосредственно принадлежали главным частным банкам в каждой стране. К настоящему времени девять из центральных банков — все еще частные корпорации, принадлежащие частным банкам, включая Федеральную резервную систему США, Швейцарский национальный банк, Банк Италии и Южноафриканский резервный банк.

К 1950 году было 56 стран с центральными банками. Теперь их 170, большинство из них управляется правительством. Но имеются центральные банки, находящиеся в собственности и правительства, и частных банков (например, бельгийский или японский). Вопреки ожиданиям, нет свидетельств, что различные формы собственности создают какие-либо существенные различия в эффективности работы центральных банков.

Два самых важных члена банковского семейства, занятые надзором за всеми прочими (координированием деятельности всех центральных банков), — это Международный валютный фонд (МВФ) и частный клуб, Банк международных расчетов (BIS).

МВФ, созданный в 1945 году для претворения в жизнь принципов бреттон-вудского соглашения, по сути не кто иной, как ревизор центральных банков всего мира и официальный политический руководитель мировой денежной системы. В 1997 году под его надзором находилось 182 страны. Директорат— исполнительный орган МВФ из 24 человек — контролирует работу штата профессионалов, приблизительно 2300 сотрудников, главным образом экономистов. Для центральных банков МВФ — «кредитор последней инстанции», у него государства — члены

МВФ могут получить в случае критического положения кредиты. А источником этих кредитов является капитал фонда в 210 миллиардов долларов, который был образован из взносов государств-членов в соответствии с установленной для каждой страны квотой. (Квота определяется экономическим потенциалом страны и ее ролью в мировой экономике и международной торговле. — Науч. ред.) Обычно такие кредиты выдают на крайне строгих условиях выполнения обязательств страной-заемщиком.

Доминирующее влияние в МВФ имеют США. На бумаге-то право вето в принятии решений не только у США, но фактически последнее слово в штаб-квартире МВФ, находящейся в Вашингтоне, остается за ними.

Теперь два слова о BIS — Банке международных расчетов. Эта организация имеет специфическую историю. Банк был создан в 1930 году с формальной целью ведения дел по немецким репарациям и со временем превратился в закрытый клуб, находящийся в собственности центральных банков, которые управляют им по принципу «10+1». Название возникло оттого, что существует десять центральных банков-основателей, с одной стороны, плюс Швейцария, как страна-организатор, с другой стороны. Кстати, интересно, что в результате стратегии «активного нейтралитета» Швейцария одновременно и «внутри» и «снаружи» мировой финансовой системы: она все еще «официально» не принадлежит МВФ.

Миссия BIS — содействовать сотрудничеству между центральными банками, обеспечивая благоприятные условия для международных финансовых операций. Никакие политические деятели, официальные представители министерств финансов, сами министры финансов, даже президенты или премьер-министры на заседания клуба не приглашаются. Многие даже забыли, что BIS — это банк и его единственные клиенты — центральные банки. Его иногда называют «Центральный банк центральных банков», и он имеет специальное помещение, где установлен монитор для отражения всех валютных сделок его членов в реальном масштабе времени. Внешне BIS остается скромным учреждением: даже сегодня он имеет только 450 сотрудников, включая исследовательскую команду, состоящую приблизительно из 50 экономистов, делающих ежегодное сообщение о состоянии мировой финансовой системы.

Для нас важно, что BIS создал себе имя на «гашении пожаров» в прошлом через предоставление крупных кредитов правительствам и центральным банкам; он, несомненно, будет участником любых «пожарных команд» в будущем.

…Итак, теперь мы расставили ключевых игроков на финансовом поле. Однако представление, что игра с деньгами является статичной, рассеется, как только на поле появятся деньги, а вы поймете правила игры и тайные правила изменения этих правил.

Валютная игра видоизменяется на наших глазах. Для перемен характерны беспрецедентная скорость, размах и сложность. С точки зрения центральных банков, мир определенно становится более жестким и сложным год от года. Взрывные изменения на рынках валют, в частности, дают ряд следствий, которые можно объединить в три группы:

• влияние на политическую власть;

• ускорение перемен и увеличение объемов;

• баланс между стабильностью и нестабильностью.

Главное — подчинение власти интересам мировой финансовой системы — уже произошло. Любое правительство в мире, включая самые мощные типа США, фактически полностью зависит от глобальных валютных рынков.