Но произойдет ли это на самом деле и когда, пока говорить трудно. «ЮКОС», например, полностью свернул работы на Юрубченском блоке, и это не сказывается положительно на всей ситуации. Остальные компании не спешат взять на себя обязательства по добыче бывшего лидера нефтяной индустрии.

Не спешат и чиновники Минприроды с утверждением программы лицензирования блоков в Восточной Сибири на 2005–2006 годы, реализация которой дала бы возможность быстрее оценить ресурсный потенциал всего региона. Более или менее твердо можно говорить лишь о близких перспективах выхода на проектную мощность Талака-на и Верхнечонского, однако эти два месторождения к 2010 году, по прогнозам самих недропользователей («Сургутнефтегаза» и ТНК-BP), способны дать не более 10,6 млн. тонн нефти в год.

Складывается следующая картина: когда правительство все же решит строить восточный трубопровод, то западносибирская нефть в значительных объемах (не менее 20 млн. тонн в год) будет отправляться на восток по крайней мере до 2010-го, а скорее всего и после, то есть до 2012–2015 годов. В условиях намечающейся стагнации добычи нефти в России традиционные европейские рынки могут начать испытывать дефицит российского сырья. В этих условиях единственным средством от снижения поставок по действующим трубопроводам может стать подкачка нефти из Казахстана.

Однако найдет ли (и захочет ли вообще находить) Казахстан ресурсы, чтобы спасти «Транснефть» от снижения объемов прокачки нефти по традиционным направлениям? Хотя объемы добычи нефти в Казахстане будут расти быстрыми темпами и к 2010 году достигнут, по средним оценкам, около 123 млн. тонн, для транзита через Россию в балансе этой страны предназначено на период с 2010 по 2020 год лишь 79,7 млн. тонн в год. Из них по имеющимся договоренностям 67 млн. должно быть направлено по трубопроводу Каспийского трубопроводного консорциума, и лишь 12,7 млн. – по трубопроводу Атырау – Самара.

Этих мизерных объемов никак не хватает для увеличения поставок по этому направлению до 50 млн. тонн в год, как хотелось бы российской стороне. И даже если Казахстан проявит волю и найдет необходимые ресурсы, то Россия рискует попасть в зависимость от нефтяных поставок из Средней Азии, как сегодня это происходит в газовой отрасли. Снижение объема прокачки по трубопроводу «Дружба», например, немедленно приведет к росту тарифов транзитных стран по этому направлению, а также появлению альтернативных источников заполнения трубопровода.

Что хуже: недостача нефти или большая зависимость от богатого ресурсами восточного соседа, трудно сказать. Очевидно, что в любом случае наметившаяся стагнация в добыче может иметь весьма негативные последствия для воплощения в жизнь надежд России стать еще более крупным поставщиком энергоресурсов на мировые рынки и иметь на них благоприятный для себя ценовой расклад. С другой стороны, потенциальная опасность положения может подтолкнуть российское правительство к более решительным мерам по поддержке нефтедобытчиков.

Чиновники, судя по некоторым признакам, поняли, что необходимо срочно возвращаться к стабильной и предсказуемой инвестиционной ситуации. Без цивилизованного налогового режима и сдерживания излишнего рвения правоохранительных органов по отношению к нефтяным структурам восстановить статус-кво невозможно. Интрига заключается в том, поверят ли нефтяники в долгосрочность и искренность новых стремлений властей, особенно если последние продолжат изъятие оставшихся активов у «ЮКОСа».

Позиция «Роснефти» и «Транснефти». Проект Каспийского трубопроводного консорциума продвинулся за счет решения вопроса об увеличении тарифа в пользу акционеров – экспортеров нефти. Их победа явила всем новую расстановку сил как внутри консорциума, так и в российской властной верхушке. До недавнего времени различные российские ведомства предлагали установить тариф в размере 38 долларов за тонну. Ведомственные сторонники этой акции оправдывали ее необходимость повышением доходности деятельности КТК для российского бюджета.

Изначально идея повышения платы для консорциума продвигалась руководством российской трубопроводной компании «Транснефть». Оно хочет, чтобы казахстанские экспортеры активнее загружали и расширяли российские трубопроводы, от чего Астана и ее инвесторы пока воздерживаются.

Как отмечено выше, Астана не хочет расширять трубопровод Атырау – Самара до тех пор, пока «Транснефть» не создаст банк качества, такой как в трубопроводе консорциума.

Рост производства в Казахстане почти полностью обеспечивается за счет сортов нефти, более дорогих и конкурентоспособных, чем российские.

Их смешение лишает казахстанцев рыночной премии и снижает спрос на продукцию. К 2015 и даже к 2010 году ценные сорта составят почти весь экспорт Казахстана. Однако «Транснефть» передала вопрос создания банка качества на рассмотрение российских пользователей, а те, конечно, не хотят тратиться на компенсацию за качество нефти.

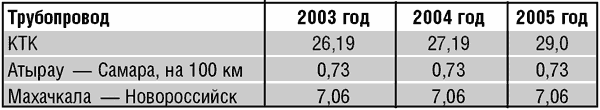

Поэтому Астана и не собирается расширять направление на Самару, а Россия, со своей стороны, не спешит давать разрешение на увеличение пропускной способности Каспийского трубопроводного консорциума[33] . Высокие тарифы для него должны направить дополнительную нефть в менее дорогие трубопроводы «Транснефти», стоимость прокачки по которым не растет уже несколько лет. Рост тарифа также уменьшил бы доход пользователей консорциума от премии за качество легкой казахстанской нефти, когда она поступает в танкер, не смешиваясь с менее ценной «urals» в российских трубах. Поскольку до недавнего времени экспортеры российской нефти не пользовались трубопроводом консорциума, потери от повышения его тарифа не затрагивали их интересы и официальный Кремль поддерживал «Транснефть» (см. табл. 9).

Однако в октябре 2004 года случилось важное событие: со станции «Кропоткинская» для КТК начала поступать нефть российских компаний «Сургутнефтегаз», и к ней присоединилось сырье «Роснефти», добытое в том числе в Чечне. А эта добыча по очевидным причинам тщательно опекается Кремлем. В нынешнем году поставщики российского сырья теоретически могут прокачать по этому трубопроводу до 6,5 млн. тонн. Рост тарифа для консорциума увеличил бы их затраты, поскольку стоимость транспортировки на российском участке рассчитывается как доля от общей. Поэтому нефтяные лоббисты в Москве посчитали более целесообразным предложить умеренное, а не резкое повышение тарифа.

При этом между Россией и западными участниками существует другое принципиальное противоречие по поводу того, как должно осуществляться расширение трубопровода КТК. Споры идут не о технологической стороне проекта, а о финансово-экономической. Этот спор нужно рассматривать в контексте продолжения дискуссии о сроках и размере возмещения российского вклада в проект, получения Россией дивидендов.

В КТК на нынешнем этапе используется схема погашения затрат инвесторов, по которой вложения частных компаний в период строительства первой очереди должны возместиться уже к 2009 году. К тому моменту должны быть возвращены кредиты банкам с учетом процентов от 1998 года. Россия же и Казахстан в основном не давали живых денег и участвовали в проекте, предоставив построенные ранее трубопроводы, насосные станции, земельные участки, на что и получили векселя. Возмещение этих активов должно по плану начаться после выхода КТК на проектную мощность. Общая стоимость векселей, включая проценты, была оценена примерно в 700 млн. долларов.

Иностранные акционеры предлагают сегодня Москве переоценить российский вклад в сторону значительного понижения: вместо 295 млн. долларов они хотят вернуть России 148. Западные акционеры упирают на то, что вложили в реконструкцию устаревших нефтетранспортных мощностей значительные средства.

33

В настоящее время трубопровод Каспийского трубопроводного консорциума, по которому нефть Тенгиза и других казахстанских месторождений транспортируется в российский порт Новороссийск, действует уже на пределе своих мощностей. В 2005 году консорциум планировал прокачать по нему 25,2 млн. тонн нефти, однако недавно генеральный директор консорциума Иен Макдональд заявил о намерении увеличить годовой объем прокачки до 32 млн. тонн.

34

Источник: КТК, «Транснефть».