Налогооблагаемая база по ЕСН будет равна 36 500 руб. (214 500–178 000 руб.).

Но вот только налогооблагаемая база по НДФЛ будет другая. ПБОЮЛ придется исчислить и уплатить ЕСН, сумму которого он сможет включить в расходы, и только потом будет производиться исчисление НДФЛ.

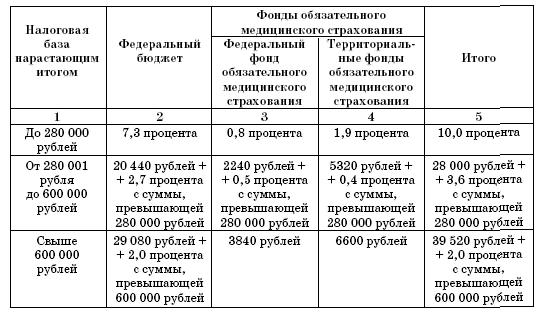

Ставки ЕСН с подразделением по видам платежей, которые взимаются в составе ЕСН с ПБОЮЛ, осуществляющих деятельность по общеустановленной системе налогообложения, установлены в пункте 3 статьи 241 Налогового кодекса РФ.

Так, предприниматели должны применять следующие ставки:

3.5. Учет основных средств, нематериальных активов и порядок их амортизации индивидуальными предпринимателями, применяющими общую систему налогообложения

Учет основных средств и нематериальных активов оговорен соответственно разделами VI и VII Порядка учета.

Как и по основным средствам организаций, первоначальная стоимость амортизируемого основного средства, приобретенного индивидуальным предпринимателем для осуществления предпринимательской деятельности по операциям, облагаемым НДС, определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с Налоговым кодексом РФ.

ПРИМЕР

Индивидуальный предприниматель приобрел объект основных средств стоимостью 29 500 руб. с учетом НДС. Но расходы, связанные с пуском объекта в эксплуатацию, дополнительно составили 700 руб. с учетом НДС.

Первоначальная стоимость данного объекта соответственно составит 25 700 руб. (25 000 + 700).

Но первоначальная стоимость основных средств не всегда остается неизменной. В случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения она изменяется.

В иных случаях изменение в учете первоначальной стоимости основных средств не производится.

Напомним, что формы первичных документов по учету основных средств утверждены постановлением Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

К нематериальным активам, непосредственно используемым в процессе осуществления предпринимательской деятельности при изготовлении товаров (выполнении работ, оказании услуг), относятся приобретенные и (или) созданные индивидуальным предпринимателем результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них).

Для признания нематериального актива необходимо наличие способности приносить индивидуальному предпринимателю экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у индивидуального предпринимателя на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

Как и по основным средствам первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с НК.

Не следует относить к нематериальным активам:

1) не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

2) интеллектуальные и деловые качества работников, их квалификацию и способность к труду.

Но вот индивидуальный предприниматель приобрел основное средство или нематериальный актив, и сразу возникает вопрос – в каком порядке ему перенести стоимость приобретенных объектов на себестоимость продукции.

Для этого, во-первых, необходимо, чтобы объект считался амортизируемым имуществом.

А к амортизируемому имуществу относятся принадлежащие индивидуальному предпринимателю на праве собственности имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, непосредственно используемые им для осуществления предпринимательской деятельности, стоимость которых погашается путем начисления амортизации.

ПРИМЕР

Индивидуальный предприниматель является собственником жилого дома. Данный объект не будет являться амортизируемым имуществом, так как используется для личных нужд предпринимателя и не связан с предпринимательской деятельностью.

В налоговом учете амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб., а с 1 января 2008 г. в соответствии с Федеральным законом от 24 июля 2007 г. № 216-ФЗ, в размере, превышающем 2000 руб. Но что же делать с объектами основных средств, которые стоят менее 10 000 руб.? Стоимость таких объектов списывается единовременно в момент введения основного средства в эксплуатацию.

ПРИМЕР

Индивидуальный предприниматель в январе 2007 года приобрел основное средство стоимостью 9 900 руб. без учета НДС. Стоимость этого объекта будет являться расходом предпринимателя в январе 2007 года.

Порядок учета содержит перечень объектов, не подлежащих амортизации. В него, в частности, включены объекты внешнего благоустройства; продуктивный скот, другие одомашненные дикие животные (за исключением рабочего скота); приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства; земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты) и другие объекты.

Если же объекты основных средств переданы (получены) по договорам в безвозмездное пользование или фактические затраты на их приобретение, сооружение и изготовление не могут быть документально подтверждены, то они также исключаются из состава амортизируемого имущества.

ПРИМЕР

Объект основных средств, используемый в предпринимательской деятельности, индивидуальный предприниматель передал в безвозмездное пользование другому лицу.

Соответственно этот объект уже не используется им в осуществляемой деятельности и его стоимость не может уменьшать налогооблагаемую базу.

Как и в учете основных средств и нематериальных активов юридических лиц, стоимость используемых объектов переносится на себестоимость в течение срока полезного использования объекта. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служат для выполнения целей деятельности индивидуального предпринимателя.

Индивидуальному предпринимателю следует самостоятельно устанавливать срок полезного использования на дату ввода в использование данного объекта амортизируемого имущества.

В то же время такая свобода выбора имеет и свои ограничения. Определение срока полезного использования производится применительно к классификации основных средств, утверждаемой Правительством РФ. Напомним, что Классификация основных средств утверждена постановлением Правительства РФ от 1 января 2002 г. № 1.

На основе этой же Классификации амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

На основе приведенного примера видно, что Классификация не устанавливает конкретного срока полезного использования, а предлагает определенный временной интервал.