На наш взгляд, в этом случае следует поступать следующим образом.

ПРИМЕР

В январе 2007 года ООО «Факел» заключило договор с ЦТО на обслуживание нового кассового аппарата. В рамках этого договора 10 января были оплачены услуги центра по техническому обслуживанию ККТ за период январь-июнь 2007 года. Стоимость услуг составила 1800 руб. (платежное поручение № 6 от 10.01.2007 г.).

Ежемесячно бухгалтер может включать в состав расходов, учитываемых в целях налогообложения, часть общей суммы оплаты в размере 300 руб. (1800 руб.: 6 мес.).

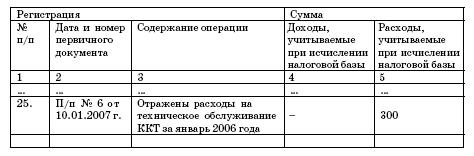

Запись в Книге учета доходов и расходов на 31 января 2007 года будет выглядеть следующим образом:

Доходы и расходы

Благодаря поправкам, внесенным Федеральным законом № 58-ФЗ, пункт 1 статьи 346.16 Налогового кодекса РФ дополнится новым подпунктом 35. Согласно ему в расходы можно будет относить затраты на обслуживание контрольно-кассовой техники. То есть для таких расходов появится отдельная статья. Впрочем, как видите, проблем с их списанием нет и теперь.

4.8.6. Расходы на спецодежду

Перечень расходов, перечисленный в статье 346.16 Налогового кодекса РФ, является закрытым. Это значит, что организация, применяющая упрощенную систему налогообложения, может учесть при расчете единого налога только те расходы, которые указаны в этом списке.

Несмотря на то, что затраты на приобретение организацией специальной одежды прямо не указаны в перечне расходов, предусмотренных статьей 346.16 Налогового кодекса РФ, при расчете единого налога организация может включить в состав расходов стоимость спецодежды. Об этом говорится в письме Минфина России от 9 июня 2004 г. № 03-02-05/2/34.

Те организации, которые рассчитывают налог по ставке 15 процентов, уменьшают полученные доходы на сумму материальных расходов на основании подпункта 5 пункта 1 статьи 346.16 Налогового кодекса РФ. Размер полученных доходов определяется по правилам главы 25 Налогового кодекса РФ (п. 2 ст. 346.16 Налогового кодекса РФ). В подпункте 3 пункта 1 статьи 254 Налогового кодекса РФ говорится, что к материальным расходам организации относятся, в частности, затраты на приобретение спецодежды. Следовательно, организации, применяющие упрощенную систему налогообложения, могут включить ее стоимость в расходы по этой статье в момент передачи в эксплуатацию.

По мнению Минфина, необходимыми условиями признания расходов являются их обоснованность и документальное подтверждение (п. 1 ст. 252 Налогового кодекса РФ). Иными словами, расходы на приобретение спецодежды должны быть экономически оправданы. Кроме того, необходимость выдачи спецодежды работникам конкретной профессии должна быть предусмотрена законодательством РФ.

Речь в данном случае идет о Трудовом кодексе РФ. Согласно статье 221 Трудового кодекса РФ на работах с вредными или опасными условиями, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, работодатель должен обеспечить работников средствами индивидуальной защиты.

В письме Минфина России от 9 июня 2004 г. № 03-02-05/2/34 указано, что выдача средств индивидуальной защиты работникам осуществляется в соответствии с Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты.

Правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты утверждены постановлением Минтруда России от 18 декабря 1998 г. № 51.

Следовательно, при расчете единого налога организация не может учесть расходы на спецодежду, которая:

выдана работникам сверх норм, установленных законодательством РФ;

выдана работникам, профессии и должности которых не указаны в Типовых отраслевых нормах.

Этой же точки зрения придерживаются налоговые органы. Они считают, что списать на материальные расходы, уменьшающие налогооблагаемый доход, можно только те средства индивидуальной защиты, которые выдаются работникам по нормам, установленным законодательством.

На самом деле никаких ограничений по выдаче средств индивидуальной защиты Налоговым кодексом РФ не установлено. Расходами в целях расчета налога на прибыль признаются обоснованные и документально подтвержденные затраты. Поэтому при расчете единого налога можно учесть и защитные средства тех работников, чьи профессии не указаны в постановлениях Минтруда, но только при условии, что рабочие места таких сотрудников прошли специальную аттестацию в соответствии с пунктом 7 Правил обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты.

Аттестацию проводит специальная комиссия, которая создается по приказу руководителя организации. Обычно в нее входят представители службы охраны труда, руководители подразделений, ведущие специалисты, члены трудового коллектива и т. д.

Комиссия устанавливает, насколько вредны условия труда работника той или иной специальности. По окончании аттестации разрабатывается план улучшения этих условий, в котором указывается, что работникам данной специальности требуется спецодежда.

Таким образом, аттестация и будет подтверждать, что выдача защитных средств экономически оправдана: организация выполняет требования законодательства об охране труда.

Если же организация выдаст средства индивидуальной защиты сверх установленных норм без аттестации рабочих мест, то экономическую оправданность этих расходов организации придется, скорее всего, доказывать в судебном порядке.

4.8.7. Плата за загрязнение окружающей среды

Подпункт 7 пункта 1 статьи 254 Налогового кодекса РФ разрешает включать в состав материальных расходов платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ в природную среду.

Это значит, что в состав материальных расходов организация может включить плату за загрязнение окружающей природной среды, размещение отходов и другие виды вредного воздействия на окружающую среду, которая установлена постановлением Правительства РФ от 28 августа 1992 г. № 632. Об этом говорится в письме Минфина России от 9 июля 2004 г. № 03-03-05/1/70.

Однако в составе расходов можно учесть платежи только в пределах установленных лимитов, которые утверждены постановлением Правительства РФ от 12 июня 2003 г. № 344.

Если у организации отсутствует разрешение на выброс, сброс загрязняющих веществ, размещение отходов, то лимит считается равным нулю и вся масса загрязняющих веществ учитывается как сверхлимитная.

Платежи за сверхлимитное загрязнение окружающей среды в состав расходов не включаются.

4.8.8. Расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации

Стоимость товаров, принимаемая в расходы, должна быть уменьшена на сумму НДС, уплаченного при их приобретении (подп. 23 п. 1 ст. 346.16 Налогового кодекса РФ). Это связано с тем, что данный налог учитывается по отдельной статье расходов (подп. 8 п. 1 ст. 346.16 Налогового кодекса РФ).

Пункт 3 статьи 268 Налогового кодекса РФ определяет, что при реализации товаров налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализованных товаров, определяемую в следующем порядке. При реализации покупных товаров – на стоимость приобретения данных товаров, определяемую в соответствии с принятой организацией учетной политикой для целей налогообложения одним из следующих методов оценки покупных товаров:

– по стоимости первых по времени приобретения (ФИФО);

– по стоимости последних по времени приобретения (ЛИФО);

– по средней стоимости;

– по стоимости единицы товара.

Как указано в письме Минфина России от 13 мая 2005 г. № 03-03-02-02/70, расходы налогоплательщиков, применяющих упрощенную систему налогообложения, по оплате стоимости покупных товаров, приобретенных для дальнейшей реализации, признаются при определении налоговой базы по единому налогу в полной сумме после их фактической оплаты, независимо от времени реализации товаров.