Таким образом, сумма единого налога, подлежащая уплате за I квартал 2006 года, составит:

30 000 руб. – 450 руб. = 29 550 руб.

Ее необходимо вписать в строку 130. По строкам 120 и 140 ставится прочерк.

4.14.3. Если в качестве объекта налогообложения выбраны доходы, уменьшенные на величину расходов

В этом случае организации и индивидуальные предприниматели заполняют в Таблице раздела 2 графу 4. По строке 010 этой Таблицы они должны указать сумму всех доходов, полученных за отчетный период, а по строке 020 – величину произведенных расходов.

Порядок учета доходов у налогоплательщиков, которые уплачивают единый налог с разницы между доходами и расходами, точно такой же, как и для тех, кто рассчитывает его только с суммы доходов.

Перечень расходов, которые организация (предприниматель) могут учесть при расчете единого налога, установлен пунктом 1 статьи 346.16 Налогового кодекса РФ. Причем расходы должны быть оплачены и документально подтверждены.

Данные о величине расходов за отчетный период бухгалтер может взять из графы 7 раздела 1 «Доходы и расходы» Книги учета доходов и расходов.

Строка 030 заполняется лишь в том случае, если по итогам работы за 2006 год организация или предприниматель перечисляли минимальный налог.

Напомним, что минимальный налог рассчитывается путем умножения доходов, уменьшенных на сумму расходов, на 1 %. Обязанность по его уплате у налогоплательщика возникает только тогда, когда по результатам работы за год:

– сумма единого налога меньше, чем сумма минимального налога,

– расходы превысили доходы. Сумма минимального налога, подлежащая уплате в бюджет, должна быть указана в графе 4 по строке 100 и 190 налоговой декларации за 2006 год.

Что же делать с минимальным налогом, уплаченным в 2006 году? Согласно пункту 6 статьи 346.18 Налогового кодекса РФ, если минимальный налог оказался больше единого налога, разницу между ними можно включить в расходы в 2007 году.

Чтобы рассчитать показатель по строке 030, нужно использовать данные графы 4 налоговой декларации за 2006 год: из показателя по строке 100 вы честь показатель по строке 080.

Если же по итогам работы за 2006 год сумма произведенных расходов превысила величину полученных доходов, минимальный налог присоединяется к убыткам отчетного года и отражается в их составе по строке 050 раздела 2 декларации за I квартал 2007 года.

Далее. Если за отчетный период сумма доходов превысила сумму расходов и минимального налога, перечисленного за 2007 год, организация (предприниматель) заполняет строку 040 и рассчитывает сумму единого налога.

Если же сумма расходов и минимального налога превысила величину доходов, то сумму убытков, полученных за отчетный период, нужно указать по строке 041 и в остальных строках графы 4 Таблицы раздела 2 поставить прочерки. Это относится к тем случаям, когда отчетными периодами являются I квартал, полугодие и 9 месяцев. При заполнении декларации за 2007 год необходимо еще рассчитать сумму минимального налога и указать ее по строке 100 и 150.

Согласно пункту 7 статьи 346.18 Налогового кодекса РФ налогоплательщики, рассчитывающие налог с разницы между доходами и расходами, могут

уменьшить исчисленную по итогам налогового периода налоговую базу по единому налогу на сумму убытков, полученных за предыдущие годы применения упрощенной системы. Но не более чем на 30 %.

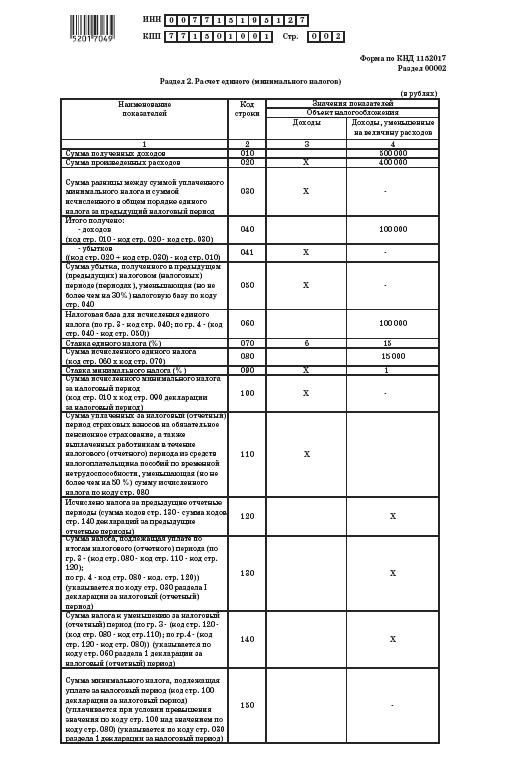

Налоговая база, рассчитываемая как разность строк 040 и 050, отражается по строке 060. Затем она умножается на ставку налога (15 %) и указывается в строке 080.

Строку 100 следует заполнять только при составлении налоговой декларации за год. А при составлении декларации за I квартал, полугодие и 9 месяцев минимальный налог не рассчитывается.

В строке 120 нужно указать сумму единого налога, рассчитанную за предыдущие отчетные периоды. При составлении декларации за I квартал 2007 года эта строка прочеркивается, в строку 130 переносится сумма единого налога из строки 100, а по строке 140 и 150 ставится прочерк.

При заполнении декларации за последующие отчетные периоды показатель в строке 120 будет равен разнице между значением строк 100 и 120. Если разница окажется отрицательной, ее нужно отразить в строке 140.

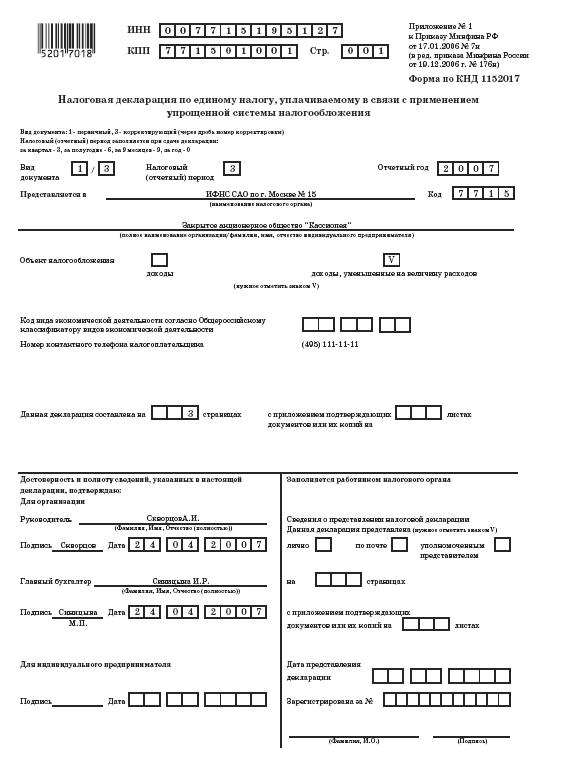

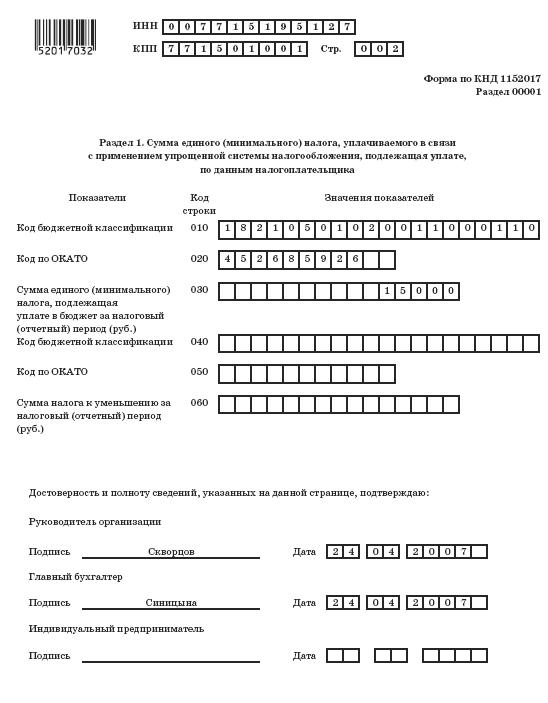

ПРИМЕР

ЗАО «Кассиопея» применяет упрощенную систему налогообложения с 1 января 2007 года. Объектом налогообложения выбраны доходы, уменьшенные на величину расходов. При составлении налоговой декларации по единому налогу ЗАО «Кассиопея» заполняет графу 4 раздела 2.

В I квартале 2007 года сумма доходов, полученных организацией, составила 500 000 руб. (строка 010). Сумма фактически оплаченных расходов, на которые можно уменьшить полученные доходы, равна 400 000 руб. (строка 020). Расскажем, как заполнить налоговую декларацию по единому налогу в зависимости от результатов деятельности организации за I квартал 2007 год.

Образец заполнения декларации см. с. 446–448.

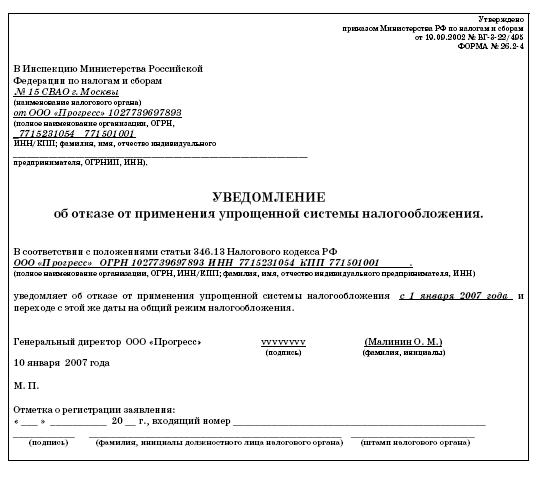

4.15. Как вернуться на общую систему налогообложения

Прекращение применения упрощенной системы налогообложения осуществляется как в добровольном, так и в принудительном порядке.

4.15.1. Распрощаемся с «упрощенкой» добровольно

Перейти на общую систему налогообложения можно только с начала календарного года (п. 6 ст. 346.13 Налогового кодекса РФ). Для этого следует подать в налоговую инспекцию Уведомление об отказе от применения упрощенной системы налогообложения.

Форма уведомления (форма 26.2–4) утверждена приказом МНС России от 19.09.2002 № ВГ-3-22/495.

Сделать это необходимо до 15 января года, с которого налогоплательщик отказывается от применения упрощенной системы. Представить уведомление в налоговые органы можно как лично, так и по почте. В этом случае датой представления будет считаться та, что указана на штемпеле почтового отделения.

Обратите внимание: налогоплательщик, не представивший в установленный срок уведомление в налоговую инспекцию, не имеет права перейти на общий режим налогообложения со следующего года.

Чтобы избежать технических сложностей, о переходе на общий режим налогообложения необходимо позаботиться заранее. Для этого необходимо в договорах, прайс-листах и ценниках указывать, что цена на товар (работы, услуги) действует только до 31 декабря текущего года. При исполнении договора после этого срока к цене необходимо прибавить сумму НДС в размере 18 % от стоимости товара (работ, услуг).