В результате продажи валюты обществом получена прибыль, в учете составляется запись:

Дебет 91 «Прочие доходы и расходы» Кредит 99 «Прибыли и убытки» – 22 125 – 21 375 = 750 руб.

Операции купли-продажи иностранной валюты относятся к банковским операциям, поэтому банк с организации взимает комиссионное вознаграждение.

Согласно п. 11 ПБУ 10/99 расходы, связанные с продажей иностранной валюты, включаются в состав прочих расходов. Поэтому комиссионное вознаграждение банку по обязательной продаже иностранной валюты отражается на счете 99 «Прибыли и убытки»:

Дебет 99 «Прибыли и убытки» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – (750 дол. США 1,6100) × 29,5 = 125 дол. США × 29,5 = 354 руб. на сумму начисленного комиссионного вознаграждения банку (по условию примера размер комиссионного вознаграждения составляет 1,6 % от суммы продаваемой валюты);

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 52 «Валютные счета» – 12 дол. США × 29,5 = 354 руб. оплата комиссионного вознаграждения банку осуществлена с валютного счета общества.

После оплаты экспортного контракта при переходе права собственности на товар к иностранному покупателю в учете отражаются списание его фактической себестоимости. Особенностью отражения данной операции является то, что учет реализации товаров обществом осуществляется по мере их отгрузки. В бухгалтерском учете общества отгрузка и списание реализованного товара осуществлены в разные отчетные периоды (отчетный год был завершен). В связи с этим счет 90 «Продажи», на котором отражена контрактная стоимость товаров, был «закрыт» с последующим отражением объема реализации на счете 99 «Прибыли и убытки».

Таким образом, списание фактической себестоимости реализованного экспортного товара, расходов по его реализации и определение финансового результата будут осуществлены непосредственно на счете 99:

Дебет 99 «Прибыли и убытки» Кредит 45 «Товары отгруженные» – 34 000 руб. на списание фактической себестоимости реализованных товаров.

После предъявления документов, подтверждающих фактический экспорт товаров, предприятие может возместить из бюджета сумму НДС, уплаченную ранее с полученного аванса, либо зачесть эту сумму в счет будущих платежей.

НДС возмещается из бюджета в том размере, в котором он был фактически уплачен.

Согласно условию примера сумма поступившего аванса от иностранного покупателя составляла 1000 дол. США. Сумма НДС исчислена по расчетной ставке 16,67 % и перечислена в бюджет по курсу ЦБ РФ 28 руб. 50 коп. на дату платежа:

(1000 дол. США 16,67 · 100) × 28,5 = 4751 руб.

В бухгалтерском учете общества на сумму НДС, предъявленного возмещению из бюджета, составляется запись:

Дебет 68 «Расчеты по налогам и сборам» Кредит 62 субсчет «Расчеты по авансам полученным» – 4751 руб.

Остаток валютных средств по данным бухгалтерского баланса составил 488 дол. США, рублевый эквивалент которых равен 13 771 руб. При составлении промежуточного ликвидационного баланса согласно п. 7 ПБУ 3/2006 в бухгалтерском учете должен быть осуществлен пересчет остатка валютных средств по курсу на отчетную дату с последующим отражением возникшей курсовой разницы.

Курс валюты ЦБ РФ условно составляет 27 руб. за 1 дол. США, расчеты осуществляются в такой последовательности:

определяется рублевый эквивалент остатка валютных средств:

488 дол. США × 27,0 руб. = 13 176 руб.;

определяется курсовая разница, возникшая при пересчете валютных средств:

13176 – 13 771 = – 595 руб.; отражается курсовая разница:

Дебет 80 «Прибыли и убытки» Кредит 52 «Валютные счета» – 595 руб.

В период, определенный ликвидационной комиссией, обществом была погашена задолженность перед персоналом по заработной плате в размере 15 000 руб. и банком по краткосрочному кредиту в размере 50 000 руб.

В бухгалтерском учете составлены записи:

Дебет 50 «Касса» Кредит 51 «Расчетные счета» – на поступление денежных средств с расчетного счета в кассу предприятия для выплаты заработной платы персоналу;

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса» – 15 000 руб. выдача заработной платы персоналу общества;

Дебет 90 «Краткосрочные кредиты банка» Кредит 51 «Расчетные счета» – 50 000 руб. погашение задолженности перед банком.

Инвентаризация имущества и обязательств приводится до составления промежуточного баланса.

Порядок проведения и отражения результатов инвентаризации в учете регламентируется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13 июня 1995 г. № 49. Инвентаризации подлежит все имущество организации независимо от его местонахождения, а также имущество, не принадлежащее ей на правах собственности, но числящееся в бухгалтерском учете, а также имущество, не учтенное по каким-либо причинам.

Сведения о фактическом наличии имущества и реальности учтенных финансовых обязательств записываются в инвентаризационные описи или акты инвентаризации, составляемые не менее чем в двух экземплярах.

Результаты инвентаризации отражаются в бухгалтерском учете в порядке, определенном п. 3 ст. 12 Закона «О бухгалтерском учете». Выявленные излишки приходуют с последующим зачислением на финансовый результат, а недостачи отражают в зависимости от причин их возникновения:

1) в пределах норм естественной убыли относят на издержки обращения;

2) сверх норм – на виновных лиц или финансовые результаты организации.

В приведенном примере по результатам инвентаризации установлены:

• излишки основных средств стоимостью 9000 руб.;

• недостача товаров:

а) в пределах норм естественной убыли– 1000 руб.;

б) в результате хищения, виновники которого не установлены, – 3000 руб.;

в) по вине материально-ответственных лиц – 4000 руб.

Стоимость объектов, выявленных излишков в соответствии с ПБУ 9/99 «Доходы организации» учитывают в составе прочих доходов. В бухгалтерском учете на стоимость объектов основных средств составляется запись:

Дебет 01 «Основные средства» Кредит 99 «Прибыль и убытки» – 9000 руб.

Для обобщения информации по выявленным недостачам в бухгалтерском учете применяется счет 84 «Недостачи и потери от порчи ценностей» независимо от источников списания. По условию примера выявленные недостачи в бухгалтерском учете отражаются записями:

Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 41 «Товары» – 8000 руб. на общую сумму недостачи, выявленной при инвентаризации товаров по учетным ценам.

Дебет 44 «Расходы на продажу» Кредит 94 «Недостачи и потери от порчи ценностей» – 1000 руб. на списание недостачи в пределах норм естественной убыли.

Дебет 73-3 «Расчеты по возмещению материального ущерба» Кредит 94 «Недостачи и потери от порчи ценностей» – 3000 руб. на списание недостачи товаров за счет виновных лиц.

Дебет 99 «Прибыли и убытки» Кредит 94 «Недостачи и потери от порчи ценностей» – 4000 руб. на списание суммы недостачи в результате хищения при отсутствии конкретных виновников.

Виновными лицами недостача погашена путем взноса в кассу предприятия наличных денежных средств:

Дебет 50 «Касса» Кредит 73-3 «Расчеты по возмещению материального ущерба» – 3000 руб.

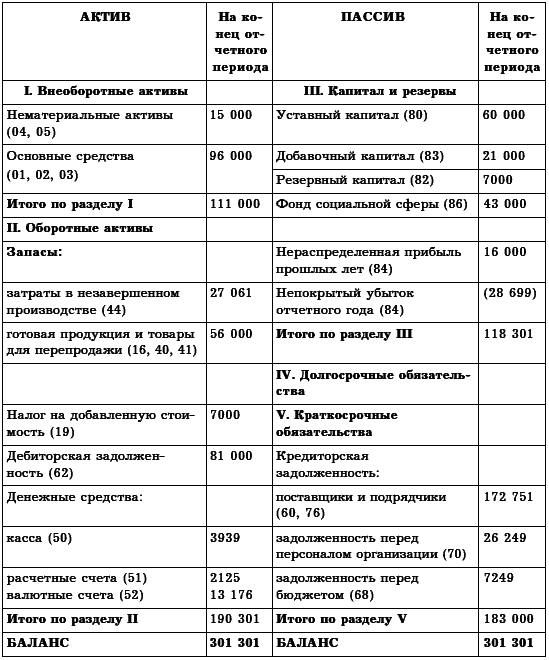

Составление промежуточного ликвидационного баланса. В балансе отражаются результаты инвентаризации, а также полная информация об активах и обязательствах общества на момент удовлетворения требований кредиторов.

Промежуточный ликвидационный баланс составляется по бухгалтерской форме отчетности, утвержденной приказом Минфина России от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций» (табл. 25).

Таблица 25. Промежуточный ликвидационный баланс, руб.