Сегментирование клиентской базы по показателям риска [23]

Как видно из рисунка, возможно сегментировать потенциальную базу клиентов по степени доходности и рисков, на основании полученных данных банком формируется тарифная сетка и предложение клиентам. Например, работающие специалисты со стажем являются наиболее доходным и наименее рискованным сегментом для банка, им необходимо предложить самые низкие тарифы и максимальное количество дополнительных услуг. На развитых рынках наиболее надежным клиентам еженедельно поступают предложения получить кредитную карту от нескольких разных банков. Другие сегменты клиентской базы также охватываются банками, которые хеджируют собственные риски за счет регулирования кредитного лимита, сроков платежа, процентных ставок. Например, студенты – перспективный сегмент, в настоящее время дающий банку небольшие доходы, являясь при этом группой повышенного риска, – в недалеком будущем, возможно, станут наиболее доходными и низкорисковыми клиентами, перейдя в следующий сегмент. Такая тактика называется «выращиванием» собственных клиентов, одной из ее особенностей является также повышение лояльности клиентов, которые привыкают работать с банком. Не секрет, что один раз получив отказ, клиент вряд ли он придет в этот банк снова, после того как приобретет стабильное финансовое положение. И наоборот, клиент будет более лоялен к банку, поддержавшему его в трудной ситуации, и, возможно, «закроет глаза» на огрехи маркетинговой или тарифной политики в будущем.

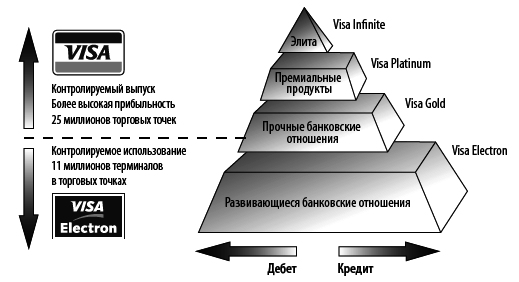

Проведя сегментацию клиентской базы, необходимо предложить каждому клиенту наиболее интересный продукт. Международные платежные системы предлагают выбор видов карт практически для любого сегмента и любой стадии банковских отношений с клиентом.

Рис. 8. Сегментирование клиентской базы по показателям риска

Продуктовая стратегия Visa International [24]

Как видно из рисунка, наибольшее количество в карточном портфеле банка составляют карты начального уровня, развивающие банковские отношения. Положительное сотрудничество приводит к относительно прочным отношениям (следующий сегмент), позволяющим банку иметь значительные доходы от обслуживания этой группы клиентов. И последние продукты – это «золотой запас» кредитной организации. Самые богатые и, соответственно, доходные клиенты. Наряду с Visa International MasterCard International исповедует очень похожую продуктовую стратегию и разделение классов карт. Причем продуктовая линейка кредитных карт MasterCard несколько больше. Достигнуто это за счет кредитной карты начального уровня MasterCard Electronic, ориентированной на пользователей дебетовых продуктов, имеющих минимальную кредитную историю, но желающих использовать кредитные возможности карты.

Рис. 9. Продуктовая стратегия Visa International

Продуктовая стратегия MasterCard WorldWide [25]

MasterCard Standard

♦ Стандартная кредитная карта

♦ Не самые высокие кредитные линии и процентные ставки

♦ Несколько ограниченные возможности

♦ Составляют от 60 до 80 % от карточного портфеля

MasterCard Gold

♦ Кредитная карта подчеркивает статус держателя

♦ Минимальная кредитная линия 5000 Евро

♦ Расширенные возможности

♦ Верхняя категория клиентов

♦ Составляют от 20 до 40 % от карточного портфеля

MasterCard Platinum

♦ Кредитная карта подчеркивает статус держателя

♦ Самые высокие кредитные линии

♦ Расширенные возможности по сравнению с картами Gold

♦ «Сливки» клиентов из категории Gold

♦ Составляют от 10 до 20 % от карточного портфеля

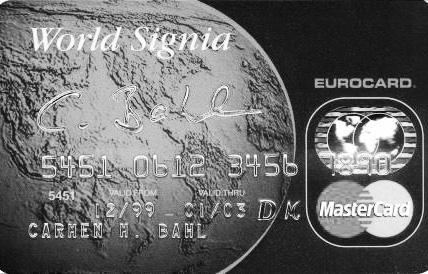

MasterCard World Signia

♦ Кредитная карта подчеркивает высший статус держателя

♦ Неограниченные кредитные линии

♦ Индивидуальное обслуживание и персональный менеджер

♦ Эксклюзивный индивидуальный дополнительный сервис

♦ Составляют 1 % от карточного портфеля

Как мы увидели, ведущие международные платежные системы имеют продуктовые линейки, охватывающие все клиентские группы от студентов до наиболее обеспеченных людей. Задача банков – суметь создать из этих продуктов, как из кирпичиков, собственное предложение и продать его держателям. Возможные методы продвижения револьверных кредитных карт описаны в следующем разделе.

Методы продвижения кредитных карт

Как мы уже отмечали, в рамках данной главы мы рассмотрим только револьверные кредитные карты, как наиболее интересный продукт, и методы их продвижения.

1. Начиная программу эмиссии кредитных карт, необходимо в первую очередь обратить внимание на продажи существующим клиентам банка. Существующие клиенты – наиболее знакомый и прогнозируемый для банка клиентский сегмент, обращение к которому с высокой долей вероятности гарантирует существенный положительный отклик. Существующую базу необходимо сегментировать для выделения целевых групп, которым банк готов предложить револьверные кредитные карты. Одним из методов сегментирования должна выступать фильтрация по параметрам ограничения, при этом отсекаются те клиенты, кому банк не готов предложить кредитный продукт: ниже минимального возраста, ниже минимального дохода, клиенты, имеющие негативные записи кредитного бюро (при наличии кредитного бюро), судимости, ниже минимального скорингового балла, неприемлемый платежный профиль, который не соответствует «целевому» профилю, невозможность контакта. Каждый банк может применять собственную методику фильтрации базы, однако клиентов, которые «не прошли» такой отбор, нельзя терять. Им можно предложить дебетовые продукты или овердрафтные карты, как мы говорили, «выращивая» будущих платежеспособных клиентов. Полученная таким образом клиентская база также неоднородна, необходимо произвести дальнейшее сегментирование по потенциальной доходности и уровню риска, формулируя индивидуальные предложения каждому из выделенных сегментов. После предварительной сегментации самым оптимальным способом обращения являются прямые почтовые рассылки клиентам предложений получить карты. Для наиболее надежных клиентов можно изготовить и разослать персонализированные карты, которые клиент сможет самостоятельно активировать. В современной российской действительности, к сожалению, активация часто предполагает необходимость подписания клиентом заявления и карточки образцов подписей, что усложняет процедуру. Хотя есть варианты обхода таких ограничений, требующие наличия «сильных» юристов в банке. Разосланные предложения или даже изготовленные карты – это только половина дела; получив их, многие клиенты придут во фронт-офисы или позвонят в телефонный центр обслуживания клиентов. Эти структурные подразделения должны быть готовы принять и обработать обращения потенциальных клиентов, суметь заинтересовать их и наладить долгосрочное сотрудничество.

Как уже не раз отмечалось в различных исследованиях, колл-центр имеет одно из ключевых значений для организации продаж, являясь первым «рубежом» в отношениях клиента и банка. К сожалению, профессионализм сотрудников и организация работы колл-центров в России пока хромают, но тенденция к улучшению присутствует.

2. Описанная методика работы с собственной клиентской базой действует и для работы с внешними клиентскими базами: партнеров в рамках ко-брендинговых программ, открытые базы данных, телефонные базы и т. п. Самой важной процедурой являются сегментирование и предварительная скоринговая обработка информации о клиентах для выделения целевой группы, что позволяет минимизировать предложения, не получившие отклика. Иначе может произойти такая анекдотичная история: начальник отдела маркетинга вызывает своих подчиненных и говорит: «Мы хорошо поработали в этом месяце, привлекли тысячу новых клиентов». В это время начальник отдела рисков вызывает своих подчиненных и говорит: «Мы хорошо поработали в этом месяце, смогли выявить и отказать тысяче потенциальных «проблемных» клиентов». В итоге все хорошо поработали и получили премии, а банк не приобрел ни одного нового клиента.