К налоговому прогнозированию должны привлекаться также научные организации, коллективы ученых и практики, общественные организации, призванные защищать права налогоплательщиков. Привлечение их к данной работе связано с необходимостью широкой общественной поддержки предлагаемых мер по изменению и дополнению действующего налогового законодательства, использования их знаний и опыта, а также заинтересованностью в совершенствовании налогового законодательства.

Процесс налогового прогнозирования базируется на общеэкономических методах: экспертных оценок, анализа, корреляции, ранжирования и других. При этом выбор метода определяется целями, стоящими на конкретной стадии налогового прогнозирования, временными рамками, конкретными видами налога.

В процессе налогового прогнозирования происходит поиск оптимального уровня налогообложения, отвечающего интересам обеих сторон и способствующего достижению необходимого баланса их финансовых возможностей и интересов. Как показываем мировой опыт, при установлении оптимального уровня налоговых изъятий на первый план должны выдвигаться экономические стимулы развития производства, т. е. интересы товаропроизводителя.

6.3. Методы государственного налогового планирования и прогнозирования

В связи с тем, что в реальности невозможно разделить на отдельные этапы прогнозирование и планирование, т. к. это взаимосвязанные и взаимодополняющие процессы, то не представляется строго разграничить и методы налогового прогнозирования и планирования. Практически каждый из представленных ниже методов в равной степени применим и в рамках прогнозирования, и в рамках планирования.

В процессе налогового планирования (прогнозирования) используются общеизвестные методы экономического и финансового планирования: балансовый, коэффициентов, от достигнутого, нормативный, регрессивно-корреляционный, прогнозной экстраполяции с помощью трендовых моделей и т. д. При этом особое значение имеет планирование налоговых баз и объектов налогообложения, от достоверности которых зависит не только качество налоговых планов, бюджетов и прогнозов, но и их исполнение.

Прогнозирование с помощью трендов считается одним из простейших методов статистического прогнозирования. Методика построения трендовых моделей представляет собой сочетание качественного экономического анализа и формальных математико-статистических процедур. Последние включают в себя выбор класса функций тренда, отбор которых осуществляется с ориентиром на выявленный тип изменения исследуемого показателя в ретроспективе. Далее с помощью регрессионного анализа осуществляется оценивание параметров функций тренда, а затем оценка близости тренда к аппроксимируемому динамическому ряду с помощью нескольких формальных критериев (коэффициента детерминации, остаточной дисперсии, суммы квадратов отклонений). После анализа остаточной компоненты динамического ряда на выполнение ряда требований выбирается функция тренда, с помощью которой и осуществляются прогнозные расчеты. Затем осуществляется расчет доверительного интервала, позволяющего определить область, в которой с определенной вероятностью следует ожидать прогнозируемую величину. Допустимость и правомерность использования трендовых моделей для прогнозирования определяется рядом условий: 1) период, для которого построен тренд, должен быть достаточным для выявления тенденции развития; 2) анализируемый период является устойчиво динамическим и обладает инерционностью; 3) не ожидается сильных внешних воздействий на изучаемый процесс, которые могут серьезно повлиять на тенденцию развития. В силу неустойчивого характера социально-экономических процессов в РФ и существенных изменений в налоговом законодательстве страны использование трендовых моделей для целей прогнозирования может иметь ограниченное применение: на короткий срок (краткосрочное прогнозирование) или как начальный этап комплексной методики прогнозирования. В последнем случае экстраполяционный прогноз интерпретируется как один из гипотетических вариантов, с которым сопоставляются другие варианты прогноза, полученные с помощью более совершенных методов. В частности, с помощью факторных моделей.

Различают однофакторные и многофакторные модели. Факторные модели отражают зависимость результирующего показателя (например, величины налоговых поступлений) от динамики одного или нескольких факторов. Факторные модели, как правило, строятся на основе эмпирических динамических рядов в виде регрессионных уравнений.

Для более долговременных прогнозов необходимо применять другие подходы, в частности, строить сложные имитационные модели, посредством которых можно обсчитывать налоговые последствия различных управляющих воздействий и на этой основе выбирать наиболее предпочтительные из них. Возможно применение сценарного метода прогнозирования, когда на основе количественной и качественной информации разрабатываются альтернативные картины будущего социально-экономического развития страны, региона или территории и на этой основе просчитывается налоговый потенциал по каждому сценарию.

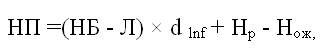

В общем виде алгоритм методики определения поступлений налоговых платежей в бюджет можно представить следующей формулой[17]:

где: НП – ожидаемая сумма поступления налога в текущем году; НБ – налогооблагаемая база текущего года; Л – сумма льгот по налогу, вступающих в силу с планируемого финансового года; dinf – индекс-дефлятор, учитывающий инфляционный доход; Нож – ожидаемая сумма недоимки налога на конец текущего года; Нр – сумма реструктурированной недоимки в соответствии с действующим законодательством.

Исходной составляющей налогового планирования является определение налоговой базы по видам налогов, расчет которой проводится в целом по стране и по регионам.

Прогноз поступлений налогов является исследованием перспективного характера, базирующимся на познании и предвидении объективных и субъективных факторов, влияющих на поступление налогов в их количественной определенности. Вследствие этого его результаты носят вероятностный, предварительный характер, несмотря на то, что при его разработке учитываются реальные экономические условия и процессы, а фундаментом прогноза являются комплексные программы экономического и социального развития страны или региона, которые определяют необходимую для этого динамику изменений основных макропоказателей. Учитывая эти обстоятельства, при прогнозировании налоговых поступлений должны быть, как уже отмечалось, охвачены этим процессом не столько сами величины налоговых поступлений, сколько их налогооблагаемые базы и (или) их составляющие элементы. В частности, динамика объемов производства отраслей промышленности и других отраслей народного хозяйства, индексы цен, валовая прибыль, уровень оплаты труда, изменения качественного и количественного состава предприятий и другие факторы, определяющие величины налогов.

Поскольку структура налоговых поступлений как в России в целом, так и в регионах характеризуется высокой долей косвенных налогов (более 60 %), важное значение приобретает прогнозирование поступлений по таким крупным классификационным группам, как косвенные и прямые налоги. Рассмотрим в качестве примера налоговое прогнозирование прямых и косвенных налогов на основе факторной модели.

В прогнозной модели косвенных налогов (YK) в качестве факторов были взяты: общая сумма прибыли (X1), сумма амортизационных отчислений (Х2), сумма оплаты труда (Х3) и валовые вложения в основной капитал (Х4). Соотношение, на основе которого осуществлялось прогнозирование суммы косвенных налогов, имело следующий вид[18]: