4.6.7. Основное средство (нематериальный актив) куплено до, а оплачено после перехода на упрощенную систему

При упрощенной системе налогообложения доходы и расходы признаются только после фактической оплаты. Однако на практике может возникнуть ситуация, когда основное средство приобретено во время использования общего режима налогообложения, а оплачено уже после перехода на «упрощенку».

В этом случае стоимость основного средства определяется на дату перехода права собственности. В расчете стоимость основного средства отражается, начиная с месяца, следующего за месяцем оплаты.

Например, если объект был оплачен в январе, то включать в состав расходов его остаточную стоимость можно начиная с февраля. При оплате основного средства в феврале списывать остаточную стоимость можно начиная с марта. А вот если оплата была произведена в марте, то отражать расходы на приобретение этого актива можно только начиная с апреля, то есть со следующего отчетного периода.

Заполнение раздела III «Расчет суммы убытка, уменьшающей

налоговую базу по налогу, уплачиваемому в связи с применением

упрощенной системы налогообложения»

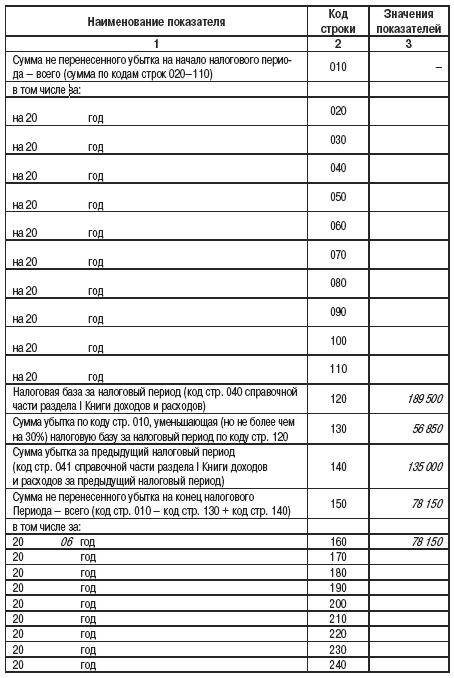

Раздел III Книги учета доходов и расходов совершенно отличается от старой формы. Теперь вместо расчета налоговой базы по единому налогу здесь нужно приводить расчет суммы убытка, уменьшающей базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Напомним: в пункте 7 статьи 346.18 Налогового кодекса РФ сказано, что фирмы, которые выбрали в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», вправе уменьшить налоговую базу, рассчитанную по итогам налогового периода, на сумму убытков, полученных по итогам прошлых лет (когда фирма работала по «упрощенке» и уплачивала единый налог с базы «доходы минус расходы»). Однако вычесть можно не всю сумму убытков, а только 30 процентов от налоговой базы. Оставшуюся величину убытка переносят на будущее, но не более чем на 10 лет.

Данный раздел заполняют налогоплательщики, которые выбрали в качестве объекта налогообложения «доходы, уменьшенные на величину расходов» и получили по итогам предыдущих налоговых периодов убытки от предпринимательской деятельности.

По коду строки 010 указывается общая сумма убытка, который не был включен в расчет базы на начало налогового периода. Эта сумма разбивается по строкам 020–110 по годам его образования. Суммы должны совпадать со значениями показателей по кодам строк 150–250 раздела III Книги доходов и расходов за предыдущий налоговый период.

По коду строки 120 указывается база за налоговый период. Она соответствует значению показателя по коду строки 040 справочной части раздела I Книги доходов и расходов за истекший налоговый период.

По коду строки 130 указывается сумма убытка по коду строки 010, уменьшающая (но не более чем на 30 процентов) налоговую базу за истекший налоговый период по коду строки 120.

По коду строки 140 указывается сумма убытка за налоговый период. Она равна значению показателя по коду строки 041 справочной части раздела I Книги доходов и расходов за предыдущий налоговый период.

И, наконец, по коду строки 150 указывается общая сумма не перенесенного убытка на конец налогового периода (код строки 010 – код строки 130 + код строки 140).

Значение показателя по коду строки 150 переносится в раздел III Книги доходов и расходов за следующий налоговый период и указывается по коду строки 010.

По кодам строк 160–250 указываются суммы не перенесенного убытка на конец налогового периода по годам его образования. Сумма значений показателей по кодам строк 160–250 соответствует значению показателя по коду строки 150 раздела III Книги доходов и расходов. Значения показателей по кодам строк 160–250 переносятся в раздел III Книги доходов и расходов за следующий налоговый (отчетный) период и указываются по кодам строк 020–110.

ПРИМЕР

Организация применяет упрощенную систему налогообложения с 1 января 2007 года. Единый налог фирма считает с разницы между доходами и расходами. По итогам 2006 года доходы фирмы составили 1 500 000 руб., а расходы – 1 620 000 руб. Поэтому фирма получила убыток в размере 120 000 руб. По итогам прошлого года организация вынуждена была заплатить минимальный налог. Его сумма равна 1 проценту от полученных за год доходов, то есть 15 000 руб. (1 500 000 руб. Ч 1 %).

Сумма убытка, которую можно перенести на будущее, равна 135 000 руб. (120 000 + 15 000). По итогам 2007 года организация получила прибыль в сумме 189 500 руб. Теперь нужно определить размер убытка, который уменьшит налоговую базу по единому налогу за 2008 год – это 30 процентов от суммы прибыли – то есть 56 850 руб. (189 500 Ч 30 %). Раздел III Книги учета доходов и расходов будет заполнен следующим образом:

III. Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

за 20 7 год налоговый период

Ответственность за неведение Книги учета доходов и расходов

Предусмотрена ли статьей 120 Налогового кодекса РФ ответственность в случае отсутствия книги учета доходов и расходов? Предусмотрена ли также ответственность, если книга учета доходов и расходов не заверена в налоговой инспекции?

Привлечь организацию к ответственности на основании статьи 120 Налогового кодекса РФ можно, если допущено грубое нарушение правил учета доходов и расходов или объектов налогообложения. Размер штрафа зависит от того, привели ошибки к занижению налоговой базы или нет.

Если налоговая база занижена не была, то на величину санкций влияет, как долго организация грубо нарушала правила, если в течение одного налогового периода, – ее оштрафуют на 5000 руб. (п. 1 ст. 120 Налогового кодекса РФ), а вот когда ошибки совершались более длительный срок (в течение нескольких налоговых периодов), штраф увеличивается втрое – до 15 000 руб. (п. 2 ст. 120 Налогового кодекса РФ).

Обратите внимание: если в результате грубого нарушения правил учета доходов и расходов и объектов налогообложения, организация переплатила налоги в бюджет, она также может быть оштрафована по пункту 1 или 2 статьи 120 Налогового кодекса РФ. Во всяком случае, такое разъяснение дал Минфин России в письме от 1 июля 2004 г. № 07-02-14/160. С чиновниками финансового ведомства согласны и суды (см. например, постановления ФАС Северо-Западного округа от 26 июля 2004 г. по делу № А13-10706/03-05, ФАС Дальневосточного округа от 15 января 2004 г. по делу № Ф03-А37/03-2/3329).

Если налоговая база была занижена, то в этом случае чиновники будут руководствоваться пунктом 3 статьи 120 Налогового кодекса. И штраф будет значительнее. Он составит 10 процентов от суммы недоимки, но не меньше 15 000 руб.

А что понимается под «грубым нарушением»? Ответ в пункте 3 статьи 120 Налогового кодекса РФ. Это:

– отсутствие первичных документов, счетов-фактур, регистров бухгалтерского учета;

– систематическое, как минимум два раза в течение календарного года, несвоевременное и неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денег, материальных ценностей, нематериальных активов и финансовых вложений.

По мнению чиновников, приведенному в письме Минфина России от 31 марта 2005 г. № 03-02-07/1-85, санкции по статье 120 Налогового кодекса РФ применяются, только если отсутствуют регистры бухгалтерского учета. Книга учета доходов и расходов является регистром налоговым. Это следует из статьи 346.24 Налогового кодекса РФ. Ведь книга ведется для того, чтобы определить сумму единого налога. А за отсутствие налогового регистра оштрафовать на 5000 руб. по статье 120 нельзя. В этой статье также не предусмотрена и ответственность за неверно составленные налоговые регистры, и за то, что они не заверены в инспекции. За эти нарушения наказывают по статье 126 Налогового кодекса РФ. Сумма штрафа составляет 50 руб.