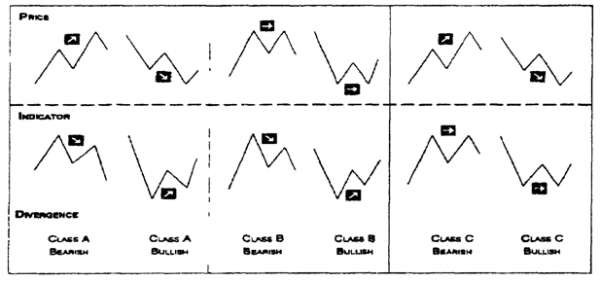

Дивергенция «медведей» класса С возникает тогда, когда цены поднимаются до нового максимума, а осциллятор даёт тоже самое значение, что и при прошлом подъёме. Это говорит о том, что «быки» не становятся ни сильнее, ни слабее. Дивергенция «быков» класса С появляется при спуске цен до нового минимума и остановке осциллятора на той же глубине, что и в прошлый раз.

Дивергенции класса А почти всегда показывают на хорошие условия для игры. Дивергенции классов В и С чаще сопровождаются только всплесками. Их лучше игнорировать, за исключением уверенно подтверждаемых другими индикаторами.

Тройная дивергенция «быков» или «медведей» состоит из трёх минимумов или максимумов цен и трёх минимумов или максимумов осциллятора. Оно ещё важнее, чем обычные дивергенции. Чтобы возникла тройная дивергенция, первоначальная дивергенция «быков» или «медведей» должна не подействовать. Вот ещё одна причина для того, чтобы жёстко контролировать капитал! Если вы потеряете мало в первом всплеске, то у вас будут и деньги и психологическая готовность к продолжению игры.

Моментум (Momentum) и скорость изменения (Rate of Change) отслеживают ускорение тренда, рост или снижение скорости его движения. Это основные индикаторы, показывающие, ускоряется ли тренд, замедляется или движется с прежней скоростью. Они обычно достигают максимума до пика цен и минимума до дна спада.

Пока осцилляторы продолжают давать новые максимумы, безопаснее открывать позиции на покупку. Пока они продолжают давать новые минимумы, безопаснее открывать позиции на продажу. Когда осциллятор поднимается к новым высотам, это означает, что скорость движения тренда увеличивается и она, вероятно, будет продолжаться. Когда осциллятор даёт меньший пик, это означает, что ускорение закончилось, как если бы у ракеты кончилось топливо. Когда она летит только по инерции, вы должны быть готовы к развороту. Те же рассуждения относятся и к минимальным значениям осцилляторов при нисходящем тренде.

Рис. 23. Виды дивергенции

Дивергенции между ценами и индикаторами дают одни из самых сильных сигналов технического анализа. Дивергенции создаются различиями высоты или глубины экстремумов цен и индикаторов.

Дивергенции «медведей» класса А: цены поднимаются к новому максимуму, а индикатор даёт менее высокий максимум, чем предыдущий. Это самый сильный сигнал к продаже.

Дивергенции «быков» класса А: цены опускаются к новому минимуму, а индикатор даёт менее глубокий минимум, чем предыдущий. Это самый сильный сигнал к покупке.

Дивергенции «медведей» класса Б: цены опять поднимаются к прежнему максимуму, а индикатор даёт менее высокий максимум, чем предыдущий. Это второй по силе сигнал к продаже.

Дивергенции «быков» класса Б: цены опять опускаются к прежнему минимуму, а индикатор даёт менее глубокий минимум, чем предыдущий. Это второй по силе сигнал к покупке.

Дивергенции «медведей» класса В: цены поднимаются к новому максимуму, а индикатор даёт такой же максимум, что и предыдущий. Это самый слабый сигнал к продаже.

Дивергенции «быков» класса В: цены опускаются к новому минимуму, а индикатор даёт такой же глубокий минимум, что и предыдущий. Это самый слабый сигнал к покупке.

Моментум и скорость изменения сравнивают сегодняшнюю цену с той, которая была некоторое время тому назад. Моментум вычитает прошлую цену из сегодняшней. Скорость изменения делит сегодняшнюю цену на прошлую.

М – моментум,

RoC – скорость изменения,

Рc– сегодняшняя цена закрытия,

Рc-n – цена закрытия n дней тому назад (n выбирается игроком).

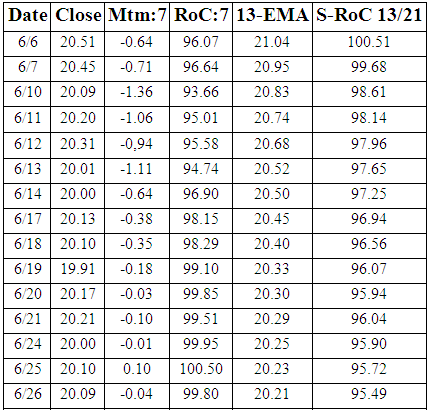

Например, 7-дневныймоментум цен закрытия равен разности между сегодняшней ценой и ценой 7 дней назад. Моментум положителен, если сегодня цена выше, отрицателен, если ниже, и равен нулю, если цены одинаковые. Наклон линии, соединяющей моментумы каждого дня, показывает, растёт значение моментума или падает.

7-дневнаяскорость изменения – это частное от деления сегодняшней цены на цену 7 дней тому назад. Если цены одинаковы, RoC равна 1. Если сегодня цена выше, то RoC больше 1, а если ниже, то меньше. Наклон линии, соединяющей значения RoC для каждого дня, показывает, растёт скорость изменения или падает (рис. 24).

Игрок должен выбрать промежуток времени для моментума или RoC. Опыт подсказывает, что лучше держать осциллятор в узком временном окне. Пользуйтесь широкими промежутками времени для индикаторов указателя тренда, которые должны уловить его присутствие. Для осцилляторов пользуйтесь короткими промежутками времени, чтобы отреагировать на быстрые изменения цен.

Моментум и скорость изменения имеют тот же недостаток, что и МА: они реагируют дважды на одно изменение цен. Они реагируют на каждое изменение цен, а потом меняются ещё раз, когда старые данные покидают их временной интервал. Сглаженная скорость изменения решает эту проблему.

Каждая цена отражает консенсус по поводу стоимости между всеми участниками рынка на момент сделки. Импульс и RoC сравнивают сегодняшний консенсус (цены сегодня) с прошлым (ценами тогда). Они измеряют динамику оптимизма и пессимизма масс.

Сырая нефть

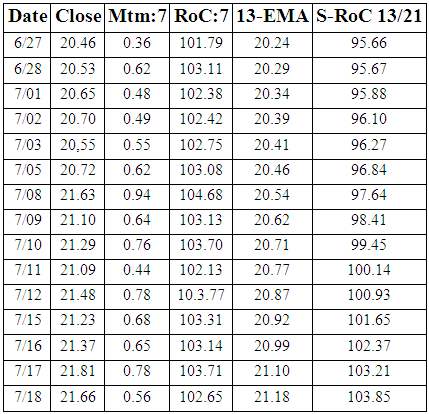

продолжение таблицы

Рис. 24. Расчёт моментума, скорости изменения и сглаженной скорости изменения.

Моментум (Mtm:7) равен сегодняшней цене закрытия минус цена закрытия 7 дней назад. Скорость изменения (RoC:7) – это сегодняшняя цена закрытия, делённая на цену закрытия 7 дней тому назад. Вместо цены закрытия вы можете использовать среднюю цену (половина суммы максимальной и минимальной). Это верно и в отношении большинства других индикаторов, приведённых в этой книге. Можно использовать и другой временной интервал, как длиннее, так и короче 7 дней.

Чтобы найти сглаженную скорость изменения (S-RoC 13/21) вычислите 13-дневный экспоненциальный показатель среднего движения от цен закрытия и примените к нему 21-дневную скорость изменения.