Островной разрыв (IslandReversal) образуется сочетанием разрыва продолжения и разрывом прорыва в обратном направлении. Островной разрыв выглядит как остров, отделённый от остальных цен проливом, в котором не было сделок. Он начинается как разрыв продолжения, за которым следует ограниченный период торгов с высоким объёмом. Затем цены прыгают в противоположном направлении, оставляя за собой ценовой остров. Эта фигура образуется очень редко, но она отмечает фундаментальные изменения направления трендов. Играйте против тренда, предшествовавшего острову.

Имеет смысл искать разрывы нааналогичных рынках. Если золото даёт разрыв прорыва, а платина и серебро – нет, то у вас появляется сделать «упреждающий ход» на рынке, который ещё не пришёл в движение.

Разрывы могут действовать какуровни поддержки и сопротивления. Если после разрыва вверх наблюдался больший объем, то это служит указанием на сильную поддержку. Если больший объем был перед разрывом вверх, то поддержка менее сильна.

Технические индикаторы помогают определить тип разрыва. Индекс Силы (Force Index) (см. главу 8.2) основан на цене и объёме. Если в день разрыва Индекс Силы изменился незначительно, то, вероятно, это обычный разрыв. Если Индекс Силы достигает рекордно высокого или низкого значения за несколько недель, то это подтверждает истинность разрыва продолжения или прорыва.

Графики с масштабом времени менее 1 года показывают множество разрывов открытия, когда цена открытия лежит вне коридора цен предыдущего дня. Если перед открытием имеет место дисбаланс между заказами на покупку и на продажу, торговцы в зале открывают рынок ниже или выше. Если аутсайдеры хотят купить, то торговцы в зале продают им по такой цене, которая позволит им заработать при малейшем падении цен. Если клиенты хотят продать, то товар выхватывают у них из рук и платят столько, чтобы заработать при малейшем подъёме цен. Профессионалы играют круто: они знают, что толпа редко остаётся в возбуждении долгое время, и цены обычно возвращаются во вчерашний коридор. Они продают выше или покупают ниже этого коридора, ожидая, что когда цены выровняются, они вернут свои позиции и получат прибыль.

Если вы играете на фьючерсах S&P 500, то помните, что их разрывы открытия закрываются почти всегда. Если S&P 500 открываются выше, то в течение дня почти всегда падают и достигают максимума предыдущего дня. Если они открываются ниже, то почти всегда растут в течение дня и достигают вчерашнего минимума. Хитрые дневные игроки тяготеют продавать при высоком открытии и покупать при низком. Это не механический процесс: вам следует продавать и покупать только тогда, когда технические индикаторы показывают, что сила, вызвавшая разрыв открытия, исчерпала себя и рынок готов закрыть этот разрыв.

3.6. Фигуры

Фигуры, которые вы видите на графиках или на экране компьютера, являются следами, оставленными «быками» и «медведями». Аналитик-это охотник, который ищет слабые следы, видимые только тем, кто знает, куда смотреть. Фигуры могут помочь вам решить, будет ли тренд продолжаться или нет.

Существует две основные группы фигур: продолжающие и реверсивные. Кпродолжающим фигурам относятся флаги (Flags) и вымпелы (Pennants). Они подсказывают играть в направлении текущего тренда. Реверсивные фигуры включают «голову» и «плечи», обратную «голову» и «плечи», двойное дно и двойной верх. Они говорят о том, что пора извлекать прибыль из имеющихся позиций. Некоторые фигуры могут быть как фигурами продолжения, так и реверсивными фигурами. Известна такая двойная роль треугольников и прямоугольников.

Когда несколько фигур на графике указывают в одном направлении, их сигналы взаимно усиливаются. Например, когда имеется пересечение восходящей линии тренда и завершилось формирование «головы» с «плечами», то оба факта указывают на то, что восходящий тренд заканчивается. Когда разные фигуры дают противоречивые сигналы, их эффект взаимно уничтожается и лучше воздержаться от игры.

Сильный восходящий тренд движется вперёд отдельными шагами. Большинство подъёмов достигают более высоких максимумов, чем предыдущие подъёмы, а большинство спадов останавливаются в более высоких минимумах. Если подъёму не удаётся достичь нового максимума или спад опускается ниже предыдущего минимума, то это говорит о том, что «быки» теряют задор.

«Голова» и «плечи» (Head amp; Shoulders) отмечает конец восходящих трендов. «Голова» – это пик цен, окружённый двумя более низкими пиками или «плечами». Линия «горловины» (Neckline) соединяет минимумы после левого «плеча» и «головы». Линия «горловины» не обязана быть горизонтальной, она может идти вверх или вниз. Идущая вниз линия «горловины» особенно на руку «медведям». Она показывает, что «медведи» набирают силу.

Когда ясно, что цены не могут подняться выше «головы», «голова» и «плечи» окончательно сформированы. Правое «плечо» может быть выше или ниже левого, длиннее или короче. Спад от правого «плеча» может пересечь линию «горловины». Если это произошло, то с восходящим трендом покончено.

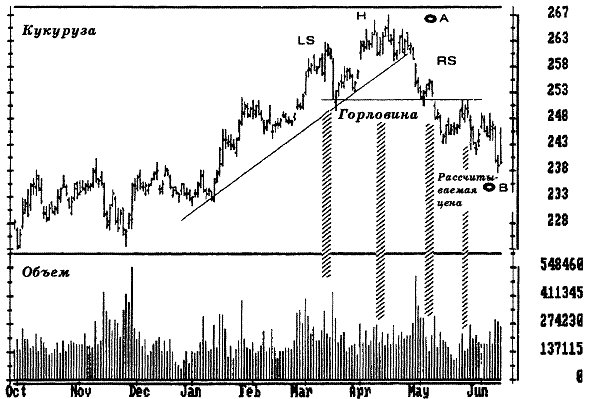

Рис. 11. «Голова» и «плечи»

Восходящий тренд считается сильным, когда новые подъёмы достигают новых максимумов. Растущий объем подтверждает подъёмы цен. Объем падает, когда цены достигают «головы» (Н) и указывает на необходимость ужесточить остановки по открытым позициям. Спад после «головы» прорывает линию тренда и говорит о том, что он заканчивается.

В данном случае «голова» является «островным разворотом» (см. «Разрывы», глава 3.5). Это очень сильный сигнал «медведям». Объем несомненно растёт во время спада после «головы». Правое «плечо» (RS) много ниже левого (LS) – это ещё один признак слабости. Низкий объем в правом «плече» так же показывает на хорошую возможность играть на понижение.

Спад от правого плеча прорывает линию «горловины». Это завершает формирование «головы» с «плечами». Когда цены снова подойдут к линии горловины с низким объёмом, это будет отличная возможность играть на понижение. Расстояние от вершины головы до линии «горловины» (А) даёт оценку глубины спада. На правом краю графика продолжайте игру, поскольку цены падают при высоком объёме и ещё не достигли проектируемого уровня. Предохранительную остановку поместите на верхнем краю диапазона за последние 5 дней.