Меж тем ключевой вопрос истории о потере 4,9 млрд. евро завязан именно на этом сомнении: каким образом система банковского контроля Sociйtй Gйnйrale на протяжении года не замечала сделок Жерома Кервьеля? Если отмести официальную версию ("не доглядели"), в голову приходит только такое: сделки Жерома Кервьеля не замечали, потому что нечего было замечать! Подобная ситуация могла возникнуть лишь в том случае, если Кервьель занимался своими прямыми служебными обязанностями и открывал офсетные (связанные) позиции, призванные хеджировать (страховать) основные активы банка Sociйtй Gйnйrale. Поскольку офсетные сделки нейтральны по сути, а об убытках говорить не приходится по определению, система финансового контроля банка на них и не реагировала.

Далее. В помянутом пресс-релизе сообщается, что убытки по сделкам Жерома Кервьеля составили 4,9 млрд. евро, при этом скромно умалчивается, что эти убытки возникли лишь после того, как трейдера отстранили от дел и по секретному распоряжению президента Даниэля Бутона все открытые Кервьелем позиции были принудительно ликвидированы самим банком. Результатом этой "секретной ликвидации" Sociйtй Gйnйrale стал колоссальный обвал европейских рынков и снижение в США ставки федерального резерва на 0,75%, ставшее самым радикальным вмешательством в экономику за последние двадцать пять лет.

Убытки в 4,9 млрд. евро банк повесил на Жерома Кервьеля по принципу "кто позиции открывал, тот и виноват". Аргумент этот звучит бесконечно абсурдно, потому что накануне принудительного отстранения Кервьеля от дел никаких убытков по открытым им позициям не было! Единственное, что было, так это unrealized loss, нереализованные (то есть теоретические) убытки, которые возникают в трейдинге на каждом шагу и идут рука об руку с нереализованной прибылью: так, по состоянию на 1 января 2008 года позиции Жерома Кервьеля демонстрировали нереализованную прибыль в размере 1,5 млрд. евро, а 20 января - нереализованный убыток в том же размере. 21 января Sociйtй Gйnйrale трейдера отстранил и ликвидировал позиции, превратив 1,5 млрд. евро нереализованных убытков в более чем реальные 4,9 млрд. Закрыв позиции, Sociйtй Gйnйrale мгновенно предал дело широкой огласке (обратите внимание - никто банк за язык не тянул!), подняв несусветный шум вокруг собственноручно инициированного скандала с "трейдером-мошенником".

Напрашивается вопрос: зачем банку понадобилось инсценировать собственное аутодафе? Начнем с анализа позиций, которые открывал Жером Кервьель. По информации Sociйtй Gйnйrale, речь шла о "длинных" фьючерсах на индексы Euro Stoxx, DAX и FTSE [Изначальная покупка фьючерсного контракта называется "открытием длинной позиции" (Long Position), изначальная продажа фьючерсного контракта называется "открытием короткой позиции" (Short Position)]. По долгу службы Кервьелю полагалось хеджировать основные позиции банка в акциях европейских компаний, хотя банк и утверждает, что трейдер превысил полномочия.

Предположим на миг, что Жером Кервьель не отклонялся от своих служебных обязательств и открывал позиции, страхующие основной портфель банка. Важный нюанс: основные позиции банка были "короткими", то есть в них делалась ставка на падение рынка, поскольку фьючерсы, которыми Кервьель хеджировал портфель, были "длинными". В ставке банка на падение рынка нет ничего удивительного: большинство аналитиков единодушно склоняется к "медвежьему" прогнозу как минимум на весь первый квартал 2008 года.

На момент принудительного закрытия позиций Кервьеля рынок пребывал в нерешительном равновесии. Если предположить, что основной портфель Sociйtй Gйnйrale был "коротким", то любая временная стабилизация только путала карты. Таким образом, ликвидируя с шумом и скандалом позиции Жерома Кервьеля и стимулируя тем самым обвал рынка, Sociйtй Gйnйrale, тактически теряя 4,9 млрд. евро, мог надеяться заработать на порядок больше по основным "коротким" позициям своего портфеля!

Гипотеза вышла элегантная, однако - увы! - нежизнеспособная: "короткие" позиции на балансе Sociйtй Gйnйrale отсутствуют, и доказательство тому - иск, подготовленный на днях инвесторами банка, в котором выдвигаются обвинения в манипуляциях ценой собственных акций и инсайдерской торговле. Очевидно, что будь на руках Sociйtй Gйnйrale "короткие" позиции, заряженные потенциалом колоссальной прибыли, крупные инвесторы узнали бы о них первыми и в суд не обращались.

Поскольку никаких "коротких" позиций у банка на балансе не было, то выходит, что Жером Кервьель портфель не хеджировал, а торговал на собственный страх и риск, делая авантюрно-идиотские ставки на рост рынка. Именно эту версию и скармливает официальное руководство Sociйtй Gйnйrale широким народным массам.

Оставим французской прокуратуре разбираться с мотивацией странного нормандца, который не заработал на "махинациях" ни единого евроцента, вдобавок успев уже на второй день после задержания лишиться официального обвинения в мошенничестве и выйти под залог (за ним еще остаются обвинения в менее тяжких провинностях). Думаю, Жером Кервьель все честно расскажет на рандеву со следователем, после чего истину благополучно похоронят в каком-нибудь хорошо охраняемом архиве. Мы же вернемся к зацепленной только что ниточке и еще раз поищем "короткие" позиции, которые - кто бы сомневался! - не обнаружились на балансе Sociйtй Gйnйrale.

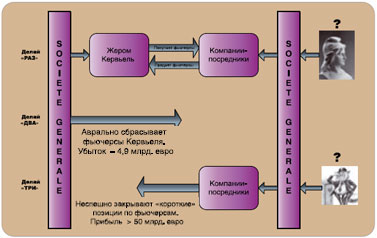

Предлагаю читателю собственную гипотезу подоплеки событий вокруг растраты 4,9 млрд. евро, у которой есть лишь одно преимущество перед официальной версией о самоуправстве "трейдера-мошенника": выглядит она на порядок правдоподобнее. Я исхожу из предположения, что Жером Кервьель ни при каких обстоятельствах не мог целый год скрывать от службы финансового контроля сделки на колоссальные суммы, чуть ли не вдвое превосходящие капитализацию банка, открывал позиции, хеджирующие основной портфель, и к тому же действовал в полном согласии с высшим руководством банка, а скорее - и того выше.

Для начала разберемся с "основным портфелем". Наиболее логичная его форма - обыкновенные акции компаний. В этом случае хеджирование портфеля заключается в покупке (продаже) фьючерсов на рыночные индексы, в которые акции этих компаний входят. Эта версия завела нас в тупик, поскольку на балансе Sociйtй Gйnйrale "коротких" акций в размере 50 млрд. долларов не обнаружилось. Тупик версии, однако, вовсе не означает тупика гипотезы.