Аналогично, в 1990 г. в РСФСР имелись мощности для производства 443 млн. пар обуви (было выпущено 385 млн. пар). В 2000 г. было выпущено 32 млн. пар обуви, и при этом производственные мощности были загружены на 29 %. Значит, даже при полной загрузке мощностей максимальный выпуск обуви в РФ мог бы достигнуть в 2000 г. лишь уровня 110 млн. пар — в 4 раза меньше, чем в 1990 г.

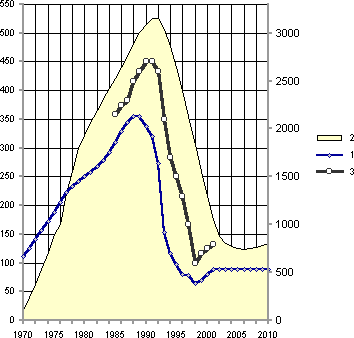

Рис. 4–87. Схематическая взаимосвязь между инвестициями в основной капитал, производственными мощностями, созданными на эти инвестиции и уровнем производства в ходе реформы

Эту взаимозависимость можно пояснить следующим условным рисунком (рис. 4–87). Допустим, в отрасль, производящую продукт Х, в 1970–2000 гг. делались капиталовложения в основные производственные фонды в соответствии с кривой 1, которой на рисунке соответствует левая шкала. В ходе реформы, начиная с 1990 г., инвестиции резко сократились. Эта кривая отражает реальную динамику капиталовложений в промышленность, приведенную на рис. 4–85.

Для простоты примем, что капиталовложения в основные фонды для производства продукта Х заключаются в приобретении и установке станков Y. В 1970 г. было установлено 112 станков Y, в 1980 г. 250, в 1990 г. 337, в 2000 г. 80 и т. д. Все остальные материально-технические условия производства продукта Х примем постоянными. Примем также, что один станок Y производит в год 1 единицу продукта Х. Для простоты будем считать, что выбытие мощностей, исчерпавших свой ресурс, происходит путем списания станка Y, отслужившего 10 лет.

Это — приемлемое упрощение, хотя, конечно, некоторые станки выходят из строя раньше, а некоторые служат дольше установленного срока. Реальную динамику изменения всего парка станков можно описать более сложными уравнениями, но сути дела это не изменило бы. Таким образом, станочный парк Y (т. е. производственные мощности для выпуска продукта Х) в каждый момент времени равны числу станков Y, имеющих возраст менее 10 лет.

Предположим также, что в 2002–2010 гг. будет сохраняться уровень инвестиций, равный уровню 2001 г. Исходя из принятых допущений, мы получаем кривую 2 —динамику величины производственных мощностей. В 1980 г. в действии было 1935 станков Y, в 1990 г. 3091, в 2000 г. 1296. Кривой 2 на графике соответствует правая шкала. Эта кумулятивная кривая ограничивает то пространство, в котором и может изменяться уровень производства. В идеальном случае, при полной загрузке производственных мощностей, кривая уровня производства сольется с кривой 2.

До начала реформы обычная степень загрузки имеющихся мощностей составляла 80–90 % мощностей. В нашем условном примере в 1985 г. на 2525 станках Y было произведено 2150 единиц продукта Х — загрузка мощностей составляла 85,1 %, в 1990 г. на 3091 станке Y произведено 2700 единиц продукта Х и т. д. В ходе реформы, в 1991–1992 гг. начался спад производства, гораздо более быстрый, чем выбытие производственных мощностей. Загрузка мощностей резко снизилась.

Динамика производства отражена кривой 3 (ей соответствует правая шкала). Она выражает типичную динамику производства многих отраслей. Видно, что хотя в три последние года на этой кривой обозначился подъем, он может продолжаться лишь до тех пор, пока не упрется в «потолок» производственных мощностей.

Кривая 3 не может пересечь кривую 2. Она может изменяться лишь внутри области, ограниченной кривой 2 (на рисунке эта область для наглядности затенена).

Таким образом, нынешние колебания уровня производства принимать за рост * экономической системы нельзя. Разумеется, оживление производства и повышение степени загрузки имеющихся мощностей являются хорошими признаками, и этому надо всемерно способствовать. Но условием будущего роста станет осязаемый и устойчивый рост капиталовложений в основные производственные фонды и подготовку трудовых ресурсов.

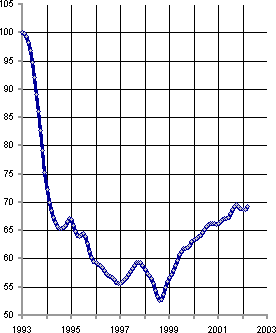

Центр экономической конъюнктуры при правительстве Российской Федерации рассчитывает т. н. Индексы интенсивности промышленного производства. Это сводные данные о среднесуточных объемах выпуска промышленного производства по 235 важнейшим видам продукции, включая изготовление продукции крупными, средними и малыми предприятиями, в том числе совместными. Из данных среднесуточных объемов производства исключена сезонная составляющая и несущественные колебания случайного характера.

Индексы интенсивности промышленного производства рассчитаны в % относительно января 1993 г. На рис. 4–88 показана динамика изменения этого показателя вплоть до конца 2001 г. Из этого графика видно, что оживление экономики в 2000–2001 гг. на деле означало только-только компенсацию того спада после 1994 г., который привел к дефолту августа 1998 г. Оживление производства после сентября 1998 г. произошло за счет эффекта девальвации российского рубля и благоприятной конъюнктуры для импортозамещения.

Рис. 4–88. Помесячная динамика интенсивности промышленного производства в РСФСР и РФ (с учетом сезонной корректировки) в % к январю 1993 года

Эти факторы исчерпали свой эффект к сентябрю 2000 г. Затем, как сказано в докладе Центра экономической конъюнктуры при правительстве РФ, «общий спад промышленного производства был предотвращен благодаря высоким мировым ценам на топливные ресурсы и относительно высокому уровню интенсивности производства в нефтедобывающей, нефтеперерабатывающей и пищевой промышленности».

Возможности для капиталовложений в 2001 г. сократились. В том же докладе сказано: «Сальдированный финансовый результат (прибыль минус убыток) в промышленности за январь-октябрь 2001 года составил лишь 84,6 % от уровня соответствующего периода 2000 года». Следовательно, была упущена возможность сделать крупные инвестиции в отечественную промышленность во время на редкость благоприятной конъюнктуры на мировом нефтяном рынке в 2000 г.

В информационно-аналитической справке «Обозрения» о положении дел в экономике (выпускается «Центром развития», руководитель С. Алексашенко, бывший заместитель председателя Центробанка РФ) от 16 октября 2000 г. было сказано: «Благоприятная внешняя конъюнктура, казалось бы, дает России уникальный шанс — резко увеличить национальные сбережения и профинансировать технологическое обновление производства. Но этот шанс остается исключительно гипотетическим — российский капитал предпочитает искать себе применение за границами страны, интенсивность потоков капитала из России не только не снижается, но и, напротив, возрастает.

По нашей оценке, за первое полугодие валовый отток капитала из России составил 10,9 млрд. долл., что почти на 70 % больше, чем годом ранее, и эквивалентно 10,4 % ВВП России… Во втором полугодии будет происходить увеличение валового оттока капитала из страны, который по итогам года может составить около 25 млрд. долл…»

Таким образом, и в условиях благоприятной конъюнктуры 2000 г. экономика РФ не стала привлекательной даже для отечественных инвестиций и кредитов предприятиям, действующим в сфере производства. Банки предпочитают обращать деньги в иностранные активы. В аналитической справке Центра экономической конъюнктуры при правительстве Российской Федерации «Состояние денежно-кредитной системы и расчетов в экономике в 2000 году» (Москва. 2001) говорится (выделение авторов справки):

«Чистые иностранные активы кредитных организаций за 2000 г. увеличились (на 2,6 млрд. долларов США)… Рост чистых иностранных активов кредитных организаций указывал на общую низкую оценку банковской системой перспективности вложений в российскую экономику и на высокую приоритетность активных операций с менее рискованными иностранными активами… Доля кредитов реальному сектору экономики в совокупных активах банковской системы не превысила 30 %, при этом удельный вес кредитов отечественных банков в общем объеме инвестиций в основной капитал оставался очень низким — 3 %… Высокие риски инвестирования в реальный сектор экономики, а также дефицит надежных финансовых инструментов ограничивали масштабы проводимых кредитными организациями активных операций, что определяло наличие у них значительных объемов свободных денежных средств».