Чем отличается отношение к использованию роботов в российских и западных инвестиционных компаниях, на российских и западных рынках?

— Западные рынки более объективны и формализованы, что позволяет время от времени эффективно использовать роботов в ограниченном классе задач. Российский же рынок узок, на нем много субъективизма, а это затрудняет использование роботов.

Каково ваше личное отношение к роботам как практикующего трейдера?

— Я пессимистично отношусь к использованию роботов вообще и особенно на российском рынке.

Сначала прикинем расходы. Как утверждают разработчики торговых систем, на рынке софта нет готовых продуктов, поддерживающих новейшие методы моделирования и прогноза цен и при этом обеспечивающих все необходимые технические функции. Существует довольно узкий рынок программного обеспечения, который поставляет лишь базовые блоки, далеко не покрывающие всю ту математику, которую сегодня хотят использовать разработчики. Поэтому инвестиционная компания, сделавшая ставку не на роботов-арбитражеров, не на технический анализ, даже не на анализ фундаментальный (роботизируемый, кстати, во многом не хуже технического), а на самые математически продвинутые торговые системы, практически полностью разрабатывает их своими силами. Приняв типичную численность группы математиков и программистов за десять человек, нетрудно подсчитать по типичным же российским (хорошо, московским) стандартам оплаты расходы на ее содержание — они начинаются где-то в районе150—200 тысяч самых обыкновенных денежных единиц в год.

Впрочем, инновационные элементы, составляющие в данном случае самую суть стратегии, разрабатываются отдельно, часто с привлечением ведущих специалистов-теоретиков. Они обходятся в дополнительную и довольно приличную сумму. Итак, можно грубо оценить совокупный годовой расход на (непрерывно идущую!) разработку и поддержание технологии в несколько сот тысяч тех же единиц.

С другой стороны, при качественной работе системы она показывает результаты, сравнимые с результатами трейдера высокого класса, на зарплате которого компания экономит столько же, если не больше. С третьей стороны, разработчики, видя такое дело, могут моментально перестать удовлетворяться типичными российскими стандартами, ну и так далее. Тем не менее примерный расход на такие игрушки (в России, разумеется) ясен.

И вот здесь возникает четвертая сторона, самая интригующая, — может быть, хорошая система не просто сравнима с белковым трейдером-асом, а радикально переигрывает его? Если судить по сообщениям в популярной печати, так оно и есть, — там мелькают, например, ошеломляющие цифры «угадывания» торговой системой курса в более чем 70% случаев (отметим, что биржевого игрока интересует не столько сама завтрашняя цена актива, сколько то, вырастет она или упадет). Однако эта цифра мало что говорит о реальном доходе, получаемом инвестором.

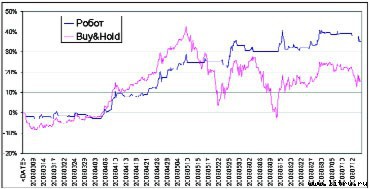

Интереснее оценить эффективность торговых систем иначе — сколько они могут заработать по сравнению с гипотетическим идеальным случаем, когда динамика цен известна заранее? В теории финансов такая гипотетическая система называется «системой максимальной прибыли» (maximum profit system), и результат ее работы равен легко вычисляемой «полной вариации» графика цены актива. Так вот, лучшие торговые системы, по оценке Старченко, приносят их владельцам лишь единицы процентов (как правило, не больше десяти) от этой самой «полной вариации». Сколько заработает на том же рынке и на тех же активах человек? Объективные данные здесь вряд ли можно привести, оценки спецов расплывчатые — иногда больше, иногда меньше (см. врезку с комментарием Василия Якимкина). Но, по мнению тех же спецов, человек чаще всего уступает торговой системе по другим важным параметрам. А именно: торговый автомат лучше живого брокера умеет минимизировать риски биржевой игры. Робота можно настроить таким образом, чтобы он внимательно следил за так называемым «максимальным снижением счета», и тогда можно продемонстрировать клиенту, что, судя по предыдущим результатам системы, он скорее всего заработает, ну скажем, процентов сорок, а уж если потеряет — то не больше, допустим, пятнадцати процентов.

И наконец, работа с торговой системой дисциплинирует инвестора. Пока робот выигрывает, инвестор всегда доволен его работой. Как только он начинает проигрывать (что неизбежно), возникает сильнейший стимул покопаться в алгоритме и что-нибудь на ходу перенастроить. Очень часто так и поступают инвесторы-одиночки, которые собирают собственного робота и настраивают его по историческим данным. Подкрутив десяток параметров и добившись идеальной работы на графиках, к примеру, 2004 года, такой инвестор выпускает свое детище на настоящий рынок, где мгновенно сталкивается с «проблемой 2005 года» — прогноз разваливается на глазах. А все потому, что параметров в системе было так много, что с их помощью нетрудно — постфактум! — подогнать прогнозы под любой рынок. Начинается новая лихорадочная подкрутка параметров, и результат обычно плачевный. По мнению Николая Старченко, если система построена на «правильной математике» и продемонстрировала свою эффективность, вмешиваться в ее работу необходимо лишь в случаях очевидных изменений характера самого рынка (например, таких, как стремительный рост акций Мосэнерго в четыре раза летом 2005 года, вызванный не рыночными причинами, или обвал акций ЮКОСа после ареста Михаила Ходорковского).

Но, конечно, неизбежны некоторые перенастройки, добавление новых модулей, другие модификации, и команда разработчиков непрерывно этим занимается. Непрерывно идет и сравнение результативности алгоритмов, в зависимости от нее деньги перераспределяются между алгоритмами, ими управляющими. Что же это за алгоритмы?

Технический анализ— исследование и прогнозирование динамики цен активов при помощи элементарного, а главное, формального математического анализа ценовых рядов: сглаживания различными фильтрами, поиска характерных паттернов колебаний цен и т. п.

Фундаментальный анализ— прогнозирование динамики цен на акции компаний на основе изучения финансовой отчетности этих компаний, их экономических показателей и расчета по этим данным так называемой «справедливой цены» акций.

Хеджирование— стратегия защиты активов от тех или иных рисков. Например, вкладывая деньги в стабильно растущие бумаги, вы хеджируете ваши сбережения против инфляции.

Полноценная торговая система состоит из двух частей — системы прогноза рынка и принятия решений, выдающей сигналы на покупку или продажу, и системы исполнения заявок (она же система алгоритмического трейдинга). Если о прогнозах рынка каждый из нас слышал не раз, то о существовании второй части неспециалисты часто не подозревают. Между тем она чрезвычайно важна для успешной работы торговой системы и далеко не тривиальна алгоритмически. Ее задача — обеспечить надежное и быстрое (пока цена не изменилась!) выполнение указаний первой части. Но как быть, если система прогноза увидела, что на рынке появилась интересующая ее бумага по цене, скажем, сто рублей, и требует купить тысячу таких акций по этой цене — а на продажу их выставлено всего лишь сто, еще сто — по 102 рубля, а остальные — по 105? В этом случае необходимо решить многокритериальную задачу и сформировать набор заявок на покупку того, что есть, минимизируя время совершения сделки и фактические затраты. Мало того — оказывается, что выполнение каждой из этих заявок мгновенно влияет на остальные заявки и их цены, что требует дополнительных пересчетов. Математику этого сложного процесса изучают даже светила нелинейной науки (см., например, работы Дойна Фармера [Doyne Farmer], сделанные в Институте Санта-Фе). Однако ее до сих пор не удалось вмонтировать в систему принятия решений. От качества работы «второй части» зависит процентов тридцать дохода от сделки; если же она работает плохо, блестяще задуманная сделка может просто не состояться. На американском рынке программные продукты для алгоритмического трейдинга — это целая отрасль финансовой информатики.