3.12. Правила расчета требуемой доходности по заемным средствам, различающимся условиями привлечения

1. Требуемая доходность компании по обращаемому на рынке облигационному займу может быть определена как доходность к погашению. Напомним, что по купонной облигации различают:

1) купонную ставку (coupon rate – CR) – ежегодная купонная выплата за каждую денежную единицу номинала CR = C / H, где Н – номинал облигации, С – купонные выплаты за год. Обычно купонная ставка объявляется в процентах годовых. Если предполагается выплата купона 2 раза в год (общепринятый вариант размещения облигаций), то каждая купонная выплата по облигации равна С / 2;

2) текущую доходность или процентную доходность (current yield – CY) – ежегодная купонная выплата на каждую денежную единицу текущей цены CY = C / P, где Р – цена облигации (котировка на бирже);

3) общую ожидаемую доходность за год (total yield – TY) как сумму текущей доходности и доходности прироста капитала за год: TY = (C + Pt+1 – Pt)/Pt = C/Pt + (Pt+l – Pt)/Pt

4) доходность к погашению (yield to maturity – YTM) – как внутреннюю норму доходности проекта инвестирования в облигацию до момента погашения. YTM рассчитывается по правилу сложного процента и равна ежегодной доходности при инвестировании величины Pо в текущий момент времени (это текущая цена облигации) ради получения в будущем купонных выплат и номинала, сохраняя облигацию до момента погашения. Доходность к погашению (YTM) – ставка дисконтирования, которая уравнивает PV всех будущих выплат с текущей ценой облигации. Для облигации со сроком обращения один год доходность к погашению аналогична общей доходности за год (TY). Для среднесрочных и долгосрочных облигаций доходность к погашению можно рассматривать как ежегодную доходность, которую инвестор получит, если будет держать облигацию до погашения.

Обычно рассчитывается на электронном калькуляторе (по финансовой функции ВНДОХ Excel) или приближенно.

Доходность к погашению k находится из решения уравнения степени п из данных значений номинала Н, купонной выплаты С, оставшегося срока до погашения n и текущей цены P:

Приближенная оценка доходности к погашению (YTM) может быть получена из соотношений «цена – номинал» и текущей доходности.

Предложены различные формулы приближенной оценки доходности к погашению, например традиционная формула:

Доходность к погашению (YTM) = (C + (H– P) / n ) / ((H+ P) / 2 ).

В ряде случаев лучшее приближенное значение дает формула: YTM1 = (C + ( H– P) / n ) / (( H+ 2P) /3).

Например, при оценке доходности к погашению облигации с 5-летним сроком обращения и 10 %-ной купонной ставкой при номинале 1 тыс. долл., при текущей цене 1059,12 долл., точное значение, полученное из решения уравнения, составит 8,5 %, традиционная формула приближения дает значение 8,56 %, а YTM1 дает значение 8,48 %.

2. Погашение займов равными долями. В ряде случаев договор предоставления займа предполагает погашение номинальной суммы (фиксируемой в пассивах баланса) равными частями по годам. Например, если величина займа составляет 200 млн долл. и выплачивается равными частями в течение 5 лет по 48,8 млн долл., то соответствующая процентная ставка, характеризующая требуемую доходность по заимствованию, находится из уравнения:

200 = 48,8 / (1 + k)1+ 48,8 / (1 + k)2+ 48,8 / (1 + k)3+ 48,8 / (1 + k)4+ 48,8 / (1 + k)5.

Вынося за скобки ежегодный платеж, получаем упрощенное выражение, содержащее приведенное значение единичного аннуитета (обозначим как PVAIF):

200 = 48,8 x PVAIF.

Либо по финансовой функции Excel ВНДОХ находим ставку процента, либо подбираем соответствующее табличное значение. PVAIF имеет табличные значения. PVAIF = 200/48,8 = 4,1. Для 5 лет табличное значение соответствует процентной ставке 7 % годовых. По займу 200 млн долл. с погашением пятью выплатами по 48,8 млн долл. ежегодно требуемая доходность равна 7 % годовых.

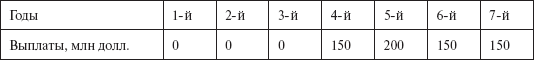

3. Погашение займа по схеме предполагает нахождение внутренней нормы доходности такого займа. Например, если по ссуде в 500 млн долл. с временным промежутком 7 лет выплаты по годам строятся по схеме, показанной в табл.31, и схема выплат согласована с учетом прогноза будущих поступлений у заемщика, то по финансовой функции Excel ВНДОХ находим ставку процента, соответствующую текущему получению суммы 500 и ежегодных выплат. Получаем значение 5 %. Это и есть искомая ставка заимствований компании (доналоговая).

Таблица 31

Выплаты компании по ссуде

4. Для дисконтных ссуд, когда процент выплачивается в момент предоставления ссуды, а номинал – по окончании периода кредитования, пересчет строится по формуле:

k = зафиксированная в договоре процентная ставка/ (1 – дисконт).

Например, если компания берет на год дисконтную ссуду 300 тыс. долл. по ставке 16 % годовых сроком в 1 год, то уплачиваемая сумма процентов по займу составляет 48 тыс. долл. (300 x 0,16 = 48). Фактически уплачиваемый процент по дисконтной ссуде будет выше номинального, зафиксированного в договоре. Фактически получаемая сумма меньше 300 тыс. долл. на величину процента.

Фактически уплачиваемый процент = Процентные платежи за год / Фактически полученная сумма по кредиту = = 48 / (300 – 48) = 48 / 252 = 0,19.

Таким образом, при договорной процентной ставке 16 % годовых фактически уплачиваемый процент и требуемая доходность по такому займу составят 19 % годовых.

5. Для банковских ссуд с требованием компенсационного остатка также требуется пересчет номинальных договорных процентных ставок к фактически уплачиваемым процентам. Компенсационный остаток рассматривается как дополнительный процентный доход с займа и соответственно увеличивает дороговизну предоставляемых в долг денег. Например, пусть компания имеет кредитную линию в 500 тыс. долл. и должна поддерживать компенсационный остаток в размере 14 % по непогашенным суммам и компенсационный остаток в размере 11 % на неиспользуемую часть кредита. Договорная процентная ставка по займу 20 % годовых. Компания заняла 300 тыс. долл. Фактическая процентная ставка, соответствующая данному договору, будет рассчитываться следующим образом.

Компенсационный остаток составит:

0,14 x 300 = 42 тыс. долл.;

0,11 x 200 = 22 тыс. долл.

Общий остаток 64 тыс. долл.

Фактическая ставка процента = (Договорной процент) x (Полученные деньги) / (Полученные деньги – Компенсационный остаток) =

= 0,2 x (300 тыс. долл.) / (300 – 64) = 0,254, то есть 25,4 %.

Требуемая доходность по ссуде с компенсационным остатком составит 25,4 %.