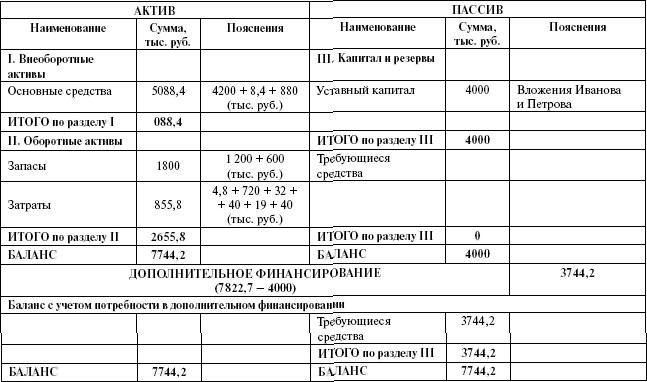

Для реализации варианта 2 необходимо найти дополнительно 3 744 200 руб. (7 744 200 – 4 000 000).

Ряд авторов предлагают определять потребность в дополнительном финансировании несколько другим способом, составляя прогнозный баланс на дату начала деятельности (табл. 2.7). То есть потребность в дополнительном финансировании будет представлять собой, по сути, величину несбалансированности баланса.

Рассмотренный способ имеет свои несомненные преимущества – быстрота и простота расчета. В то же время полученные данные очень приближенные. Их можно использовать в качестве достаточно важного аналитического оперативного материала, но не как руководство для получения кредита или займа.

Вспомним, что баланс (прогнозный баланс) отражает финансовое состояние компании лишь на определенную отчетную дату. А остаток на конец какого-то периода в размере 1 800 000 руб. вовсе не свидетельствует о том, что это хотя бы среднемесячный запас. Наоборот, в нашем случае эта цифра получается при сложении стоимости собственно товарного запаса (1 200 000 руб.) и суммы его пополнения (600 000 руб.). Игнорирование этого факта может привести к серьезным ошибкам в оценке потребности в финансировании.

Таблица 2.7

Прогнозный баланс для расчета потребности в дополнительных источниках финансирования

при открытии кафе

2.2. Источники финансирования…

Источники финансирования могут быть собственными и привлеченными (заемными).

В качестве собственных источников финансирования, как это видно из приведенного выше примера, будет выступать акционерный капитал (вклады учредителей). В то же время акционерный капитал (вклады учредителей) будет иметь особенность, которую важно учитывать в текущей работе. Акционерный капитал (вклады учредителей) мы можем рассматривать в качестве имеющихся собственных источников финансирования только в том случае, если эти средства имеются в наличии, т. е. готовятся к внесению в уставный капитал организации или уже внесены, но еще не использованы.

Пример 2.3

Уставный капитал вновь образованной компании равен 200 тыс. у. е. Денежные средства внесены учредителями полностью и израсходованы на приобретение офиса, офисной техники и мебели. При анализе эти средства рассматриваются как собственные источники финансирования, однако, при дальнейшем планировании они не учитываются. И если требуется еще 100 тыс. у. е. на организацию производства, то необходимо искать другие источники финансирования.

В качестве собственного источника финансирования для уже работающих хозяйствующих субъектов выступает и нераспределенная прибыль. Однако нераспределенная прибыль, как правило, аналитический собственный источник финансирования, а не фактически имеющийся.

Предположим, учредители ранее осуществляли совместную торговую предпринимательскую деятельность. В результате нераспределенная прибыль по такой деятельности составила 3 000 000 руб., которые можно учитывать в аналитических расчетах, но большой вопрос, имеется ли такая сумма денежных средств в наличии.

Допустим, купили товар за 500 у. е., продали за 600 у. е. Оставшиеся «лишние» 100 у. е. представляют собой в упрощенном варианте валовый доход. Конечно, из них будут заплачены налоги, покрыты затраты предприятия, а оставшаяся часть, например 50 у. е., и будет представлять собой прибыль компании. Возникает впечатление, что прибыль это и есть денежные средства, находящиеся на расчетном счете или в кассе. Именно так считают многие. На самом деле это не так. Чистая прибыль или нераспределенная прибыль очень редко тождественна денежным средствам. Как правило, это только запись в бухгалтерских документах компании, отражающая и характеризующая результат деятельности компании. Очень часто возникают ситуации, когда формально имеются значительные суммы прибыли, а денежные средства отсутствуют, или, наоборот, на расчетном счете предприятия имеются значительные суммы денежных средств, а предприятие при этом несет убытки. Это связано с тем, что полностью свободные денежные средства имеются в наличии у компании очень редко, и для того, чтобы, допустим, закупить новую партию товара, покрыть расходы, хотя бы и будущих периодов, предприятию приходится использовать все имеющиеся у него денежные средства, в том числе и прибыль от осуществленных сделок. Таким образом, прибыль получена, отражена в учете, нераспределена, но сами денежные средства использованы, к примеру, на те же авансовые платежи. И, напротив, компания, получив солидный аванс, может иметь на расчетном счете значительную денежную массу, которая однако не будет являться ее прибылью.

Поэтому при планировании финансовой деятельности необходимо ориентироваться на фактически имеющиеся денежные средства, а не на запись в балансе.

Если предположить, что в рассматриваемом нами случае нераспределенная прибыль в сумме 4 000 000 руб. подтверждена фактическими денежными средствами, то именно их мы и принимали в расчет, осуществляя предварительный анализ организуемого бизнеса.

В свою очередь и непогашенный убыток совсем не обязательно представляет собой непогашенные долги компании. Сами по себе непогашенные убытки не имеют прямой связи с величиной кредиторской задолженности компании.

Пример 2.4

В прошедшем отчетном периоде компания получила убыток в сумме 120 тыс. у. е. Желая поправить свои дела для приобретения товарных запасов, компания получила кредит в банке в сумме 950 тыс. у. е. Денежные средства были потрачены на приобретение товаров. В этом случае нераспределенный убыток будет равен 120 тыс. у. е., а кредиторская задолженность – 950 тыс. у. е.

Непогашенный убыток представляет собой сумму убытка компании, и фактически он никак не гасится. К примеру, в результате пожара на складе товар пришлось продавать по ценам ниже себестоимости, что привело к появлению убытка. Как его гасить, кому его гасить? Убыток есть, он привел к финансовым потерям компании. Непогашенный убыток – это экономический термин, означающий величину потерь компании, которую надо восстановить, компенсировать в будущем.

Аналогичное высказывание можно сделать и в отношении резервного капитала, представляющего собой суммы резервных фондов, образованных в соответствии с законодательством или учредительными документами компании. Будет ошибкой считать, что отраженный в балансе компании резервный капитал в размере 4 000 000 руб. будет представлять собой реальные денежные средства, лежащие где-то в резерве.

Эти нюансы необходимо четко понимать. Тогда, в случае необходимости в дополнительных финансовых ресурсах, к примеру в сумме 500 000 руб., и имея по бухгалтерским данным нераспределенную прибыль в сумме 500 тыс. у. е., но не имея средств на расчетном счете и в кассе, вы не скажете, что проблемы нет и что источником финансирования станет нераспределенная прибыль. Фактически нераспределенная прибыль ничего профинансировать не сможет при отсутствии денежных средств.

А вот акционеры, учредители вполне могут выступить в роли инвесторов. Это может быть осуществлено, в частности, путем увеличения величины уставного капитала с соответствующим внесением денежных средств в кассу (на расчетный счет) компании.

Вернемся к рассматриваемому в предыдущем разделе примеру. Итак, учредителям хватает 3 744 200 руб. При этом один из учредителей имеет 600 000 руб. в банке, которые считает своим неприкосновенным запасом и которые он первоначально не хотел пускать в дело. Второй учредитель имеет загородный дом, при продаже которого он может выручить 3 200 000 руб. Если учредители решатся пустить эти средства в свой бизнес-проект, то финансирование за счет собственных источников составит: первоначальные 4 000 000 + 600 000 + + 3 200 000 = 7 800 000 руб.

Но предпринимательская деятельность – это деятельность, совершаемая на свой страх и риск, и не каждый рискнет пожертвовать всеми имеющимися денежными средствами. Какие еще могут быть собственные источники финансирования?